Vorsorgekonto 3a

Sie wollen finanzielle Sicherheit im Alter? Dann bietet Ihnen das Vorsorgekonto 3a eine wichtige Ergänzung zur 1. und 2. Säule. Zudem sparen Sie damit Steuern – und zwar jährlich wiederkehrend.

Ihre Vorteile auf einen Blick

- Sie bestimmen die Höhe Ihrer Beiträge – bis zum jährlichen Maximalbetrag.

Die jährlichen Einzahlungen können Sie von den Steuern abziehen.

- Sie können das Konto dank Digitaler Säule 3a bequem im Raiffeisen E-Banking eröffnen.

- Dank Vorsorgefonds sind höhere Renditechancen möglich.

- Mit der Sparzielabsicherung Ihr Vorsorge-Sparziel mit Sicherheit erreichen.

Das Vorsorgekonto 3a einfach erklärt

Die 3. Säule ist die private Vorsorge. Sie ergänzt die Leistungen aus der 1. Säule (AHV/IV) und 2. Säule (Pensionskasse), schliesst Vorsorgelücken und ermöglicht dadurch grössere finanzielle Freiheiten im Alter. Jährliche Einzahlungen auf das Vorsorgekonto 3a (gebundene Vorsorge) können vom steuerbaren Einkommen abgezogen werden. So profitieren Sie wiederkehrend von Steuerersparnissen. Ausserdem können Sie Ihre Säule 3a nutzen für den Kauf von selbstbewohntem Wohneigentum, für den Start in die Selbständigkeit oder die Finanzierung Ihrer Frühpensionierung.

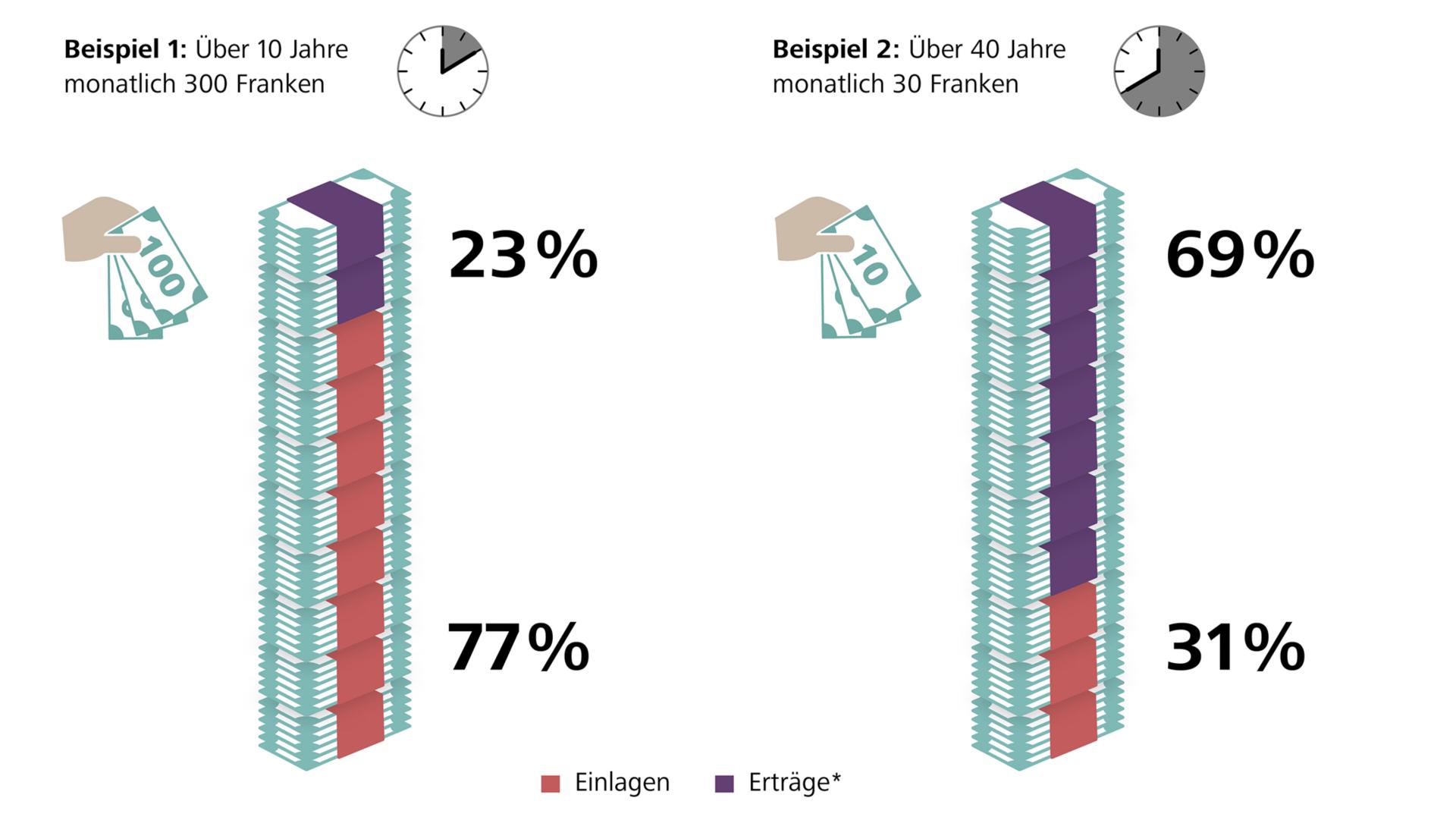

Je früher man anfängt zu sparen, desto mehr Zeit hat das Geld, um durch Zinsen zu wachsen. Mit dem Zinseszinseffekt beschleunigt sich das Wachstum des Ersparten.

Noch stärker wirkt der Zinseszinseffekt bei einer Investition in Vorsorgefonds: In Beispiel 1 machen die Einzahlungen über drei Viertel des erzielten Vorsorgevermögens aus. Bei Beispiel 2 hingegen muss man nur knapp einen Drittel des Gesamtbetrags mit eigenen Einzahlungen stemmen - den Rest erledigt der Zinseszinseffekt. *Gerechnet wurde mit einer erwarteten Durchschnittsrendite von jährlich 5%.

Gut zu wissen

- Die Digitale Säule 3a bietet Ihnen die Möglichkeit, Ihr Vorsorgekonto direkt in Ihrem E-Banking zu eröffnen und zusätzlich in Vorsorgefonds zu investieren – ganz ohne Papierkram.

- Mit dem Steuersparrechner können Sie Ihre Steuerersparnisse ermitteln.

- Investitionen in nachhaltig ausgerichtete Vorsorgefonds optimieren Ihre Vorsorge.

- Einzahlungen in die steuerbegünstigte Säule 3a sind auf einen jährlichen Maximalbetrag begrenzt.

- Ab dem 1. Januar 2026 können für bis zu zehn Jahre rückwirkend Nachzahlungen in die Säule 3a geleistet werden, um Beitragslücken ab dem Jahr 2025 zu schliessen.

- Mit der Raiffeisen Sparzielabsicherung erreichen Sie Ihr 3. Säule-Sparziel bis zur Pensionierung garantiert: Wenn Sie wegen Krankheit oder Unfall nicht mehr arbeiten können, bezahlen wir Ihre Sparbeiträge für Sie weiter.

Interaktiver Rechner: Berechnen Sie Ihre Ertragschancen

Wer das Ersparte in Vorsorgefonds investiert, statt auf dem Konto zu «parkieren», kann von höheren Ertragschancen profitieren. Berechnen Sie selbst, welchen Unterschied es macht, wenn Sie auf unsere nachhaltig orientierten Vorsorgefonds setzen:

CHF jährlich Sparbetrag ändern> In 15 Jahren <0 Vorsorgekonto 1 %0 Strategie Ertrag 2 %0 Strategie Ausgewogen 3 %0 Strategie Wachstum 4 %0 Strategie Aktien 5 %Maximalbetrag

Als Erwerbstätige/r mit einem AHV-pflichtigen Einkommen haben Sie die Möglichkeit, einen bestimmten Sparbetrag pro Jahr auf das Vorsorgekonto 3a einzuzahlen. Dieser Sparbetrag kann in der Steuererklärung als Abzug vom steuerbaren Einkommen erfasst werden.

2020 dürfen Erwerbstätige, die einer Pensionskasse angehören, maximal CHF 7'258.– in die Säule 3a einzahlen. Erwerbstätige (z.B. Selbständigerwerbende), die keiner Pensionskasse angehören, dürfen 20% des jährlichen Erwerbseinkommens, maximal aber CHF 36'288.– einzahlen.

Sparbeiträge in die Säule 3b (freie/ungebundene Selbstvorsorge) können in beliebiger Höhe einbezahlt werden. Im Vergleich zur gebundenen Vorsorge geniesst die Selbstvorsorge eine geringere steuerliche Berücksichtigung.

Unsere Anlagestrategien

Ertrag: Raffeisen Futura – Pension Invest Yield, Raffeisen Futura II – Systematic Invest Yield

Mit der Strategie Ertrag werden rund 25 % des Fondsvermögens in Aktien investiert. Sie eignet sich für nachhaltig orientierte Anleger mit einem mittel- bis langfristigen Anlagehorizont und moderater Risikobereitschaft.

Ausgewogen: Raffeisen Futura – Pension Invest Balanced, Raffeisen Futura II – Systematic Invest Balanced

Mit der Strategie Ausgewogen werden rund 45 % des Fondsvermögens in Aktien investiert. Sie eignet sich für nachhaltig orientierte Anleger mit einem mittel- bis langfristigen Anlagehorizont und mittlerer Risikobereitschaft.

Wachstum: Raffeisen Futura – Pension Invest Growth, Raffeisen Futura II – Systematic Invest Growth

Mit der Strategie Wachstum werden rund 65 % des Fondsvermögens in Aktien investiert. Sie eignet sich für nachhaltig orientierte Anleger mit einem langfristigen Anlagehorizont und erhöhter Risikobereitschaft.

Aktien: Raffeisen Futura – Pension Invest Equity, Raffeisen Futura II – Systematic Invest Equity

Mit der Strategie Aktien werden rund 95 % des Fondsvermögens beim Pension Invest und 100 % beim Systematic Invest in Aktien investiert. Sie eignet sich für nachhaltig orientierte Anleger mit einem langfristigen Anlagehorizont und hoher Risikobereitschaft.

Alle Beträge in CHF. Prozentangabe entspricht der erwarteten Rendite p.a.Preise und Konditionen

Vorsorgekonto 3a

- Zinssatz: 0,200%

- Kontoführungsgebühr und jährlicher Kontoauszug: kostenlos

- Verfügbarkeit/Rückzugslimiten: Gemäss aktuell gültigem Raiffeisen Vorsorgestiftung-Reglement. Auszahlungen erfolgen unter Einhaltung einer Kündigungsfrist von 31 Tagen*.

Vorsorgefonds

- Ausgabekommission: Addition der einzelnen Beträge pro Staffelgrenze zur gesamten Ausgabekommission gelten auch im Rahmen eines Fonds-Sparplans

Staffeltarif

Für die ersten CHF 100'000.–: 0,75%

+ für Beträge über CHF 100'000.–: 0,15% - Eine erstmalige Investition in die wertschriftengebundene Vorsorge erfolgt nach Ablauf der Wartefrist von 31 Tagen*.

*Gebühr für Nichteinhaltung der Kündigungsfrist in der Höhe von 2% auf den Betrag, der die freie Verfügbarkeit übersteigt, sofern die Bank den vorzeitigen Rückzug zulässt.

Unterlagen und Rechtliches

Häufige Fragen

Wann ist ein Vorsorgekonto 3a sinnvoll?

Sich um seine Altersvorsorge zu kümmern, wird grundsätzlich für alle zunehmend wichtiger. Das Vorsorgekonto 3a verspricht ein risikofreies und flexibles Einzahlen, bei dem sie von Zinsen und Steuervorteilen profitieren. Dadurch sorgen Sie für bessere finanzielle Verhältnisse in der Zukunft.

Ein Vorsorgekonto eröffnen können:

- Erwerbstätige mit Wohnsitz in der Schweiz.

- Grenzgänger mit Wohnsitz im Ausland, falls sie in der Schweiz arbeiten.

- Personen, welche über ein AHV-pflichtiges steuerbares Erwerbseinkommen verfügen, ab dem Jahr, in dem sie 18 Jahre alt werden

Wie viel kann ich maximal jährlich in die Säule 3a einzahlen?

- Pensionskassenversichert

Personen, die durch ihren Arbeitgeber einer Pensionskasse angeschlossen sind, können für das Jahr 2026 maximal CHF 7'258.– einzahlen (siehe Kennzahlen). - Nicht-pensionskassenversichert

Selbständigerwerbende Personen sowie Personen, die die BVG-Eintrittsschwelle nicht erreichen (jährliches Einkommen unter CHF 22’680.–), dürfen 20% des Erwerbseinkommens einzahlen, für das Jahr 2026 maximal aber CHF 36'288.– (siehe Kennzahlen).

Der jährliche Beitrag muss bis zum Jahresende auf dem Vorsorgekonto verbucht sein. Tipp: Zahlen Sie bereits Anfang Jahr ein. Dann profitieren Sie länger von den Vorzugszinsen. Oder richten Sie einen Vorsorge-Dauerauftrag ein – dann wächst Ihr Vorsorgeguthaben automatisch.

Lohnt es sich, mehrere Vorsorgekonten zu führen?

Ja. Bei der Auszahlung fällt eine einmalige Kapitalsteuer an. Diese ist abhängig von der Höhe des Auszahlungsbetrages: Je höher der Betrag, desto höher der Prozentsatz. Deshalb macht es Sinn, mehrere Konten zu führen und die Beträge gestaffelt zu beziehen. So wird die Steuerprogression gebrochen. Wichtig: Auch bei mehreren Konten dürfen Sie den jährlichen Maximalbetrag nicht überschreiten. Und: Einbezahlte Beträge können nachträglich nicht auf mehrere Vorsorgekonten verteilt werden.

Wann können meine Säule-3a-Gelder bezogen werden?

Das Vorsorgekonto ist ein Sperrkonto. Das Gesetz erlaubt einen Bezug nur unter folgenden Voraussetzungen:

- Ordentliche Auszahlung, das heisst frühestens fünf Jahre vor und spätestens fünf Jahre nach dem Erreichen des Rentenalters bei fortgeführter Erwerbstätigkeit

- Wenn Sie selbstgenutztes Wohneigentum kaufen oder bauen

- Amortisation einer Hypothek von selbstgenutztem Wohneigentum

- Wenn Sie sich selbstständig machen

- Wenn Sie eine ganze Invalidenrente (IV) beziehen

- Wenn Sie die Schweiz definitiv verlassen

- Für den Einkauf in die Pensionskasse

- Im Todesfall wird das Kapital aus der Säule 3a zur Auszahlung fällig und geht an die im Gesetz vorgegeben Begünstigten, wobei der Erblasser vorgängig die Begünstigten bei Bedarf innerhalb der gesetzlichen Bestimmungen ändern kann.

Nebst dem Vorsorgekonto 3a gibt es auch Vorsorgefonds – was ist der Unterschied?

Im Unterschied zum Vorsorgekonto bieten Ihnen Vorsorgefonds die Chance, Renditen an den Finanzmärkten zu erzielen. Dabei investieren Sie Ihr Vorsorgekapital zusammen mit anderen Anlegerinnen und Anlegern in Wertschriften. Für Ihre Einzahlungen erhalten Sie entsprechende Anteile am Fonds. Anlagespezialisten kaufen mit dem investierten Kapital Aktien und Obligationen.

Vorsorgefonds machen vor allem bei langfristigen Investitionen Sinn. Denn: Je länger der gewählte Anlagehorizont, desto geringer das Risiko beziehungsweise desto grösser die Chance, allfällige Kursverluste wieder aufzuholen. Da sich Börsenkurse auf lange Sicht fast immer nach oben bewegen, ist die Wahrscheinlichkeit gross, mehr Gewinn mit Vorsorgefonds zu erzielen als mit der risikolosen Kontoform möglich ist.

Der nächste Schritt zu Ihrer Vorsorge.

Rechtliche Hinweise

Die publizierten Inhalte dienen ausschliesslich allgemeinen Werbe- sowie Informationszwecken und sind nicht auf die individuelle Situation des Empfängers abgestimmt. Der Empfänger bleibt selbst für entsprechende Abklärungen, Prüfungen und den Beizug von Spezialisten (z.B. Steuer-, Versicherungs- oder Rechtsberater) verantwortlich. Erwähnte Beispiele, Ausführungen und Hinweise sind allgemeiner Natur, welche im Einzelfall abweichen können. Aufgrund von Rundungen können sich sodann Abweichungen von den effektiven Werten ergeben.

Die Inhalte stellen weder eine Anlageberatung resp. persönliche Empfehlung noch ein Angebot, eine Aufforderung oder Empfehlung zum Erwerb oder zur Veräusserung von Finanzinstrumenten dar. Die Informationen sind insbesondere keinen Prospekt und kein Basisinformationsblatt gemäss Art. 35 ff. bzw. Art. 58 ff. FIDLEG dar. Die allein massgeblichen vollständigen Bedingungen sowie die ausführlichen Risikohinweise zu den erwähnten Finanzinstrumenten sind in den jeweiligen rechtsverbindlichen Verkaufsdokumenten (z.B. [Basis-]Prospekt, Fondsvertrag, Basisinformationsblatt (BIB) oder Jahres- und Halbjahresberichte) enthalten. Diese Unterlagen können kostenlos bei Raiffeisen Schweiz Genossenschaft, Raiffeisenplatz, 9001 St.Gallen oder unter raiffeisen.ch bezogen werden. Finanzinstrumente sollten nur nach einer persönlichen Beratung und dem Studium der rechtsverbindlichen Verkaufsdokumente sowie der Broschüre «Risiken im Handel mit Finanzinstrumenten» der Schweizerischen Bankiervereinigung (SBVg) erworben werden. Entscheide, die aufgrund der vorliegenden Inhalte getroffen werden, erfolgen im alleinigen Risiko des Empfängers. Aufgrund gesetzlicher Beschränkungen in einzelnen Staaten richten sich diese Informationen nicht an Personen mit Nationalität, Sitz oder Wohnsitz eines Staates, in welchem die Zulassung von den in diesem Inhalt erwähnten Finanzinstrumente oder Finanzdienstleistungen beschränkt ist. Bei den aufgeführten Performancedaten handelt es sich um historische Daten, aufgrund derer nicht auf die laufende oder zukünftige Entwicklung geschlossen werden kann.

Der vorliegende Inhalt enthält zukunftsgerichtete Aussagen. Diese widerspiegeln Einschätzungen, Annahmen und Erwartungen von Raiffeisen Schweiz zum Zeitpunkt der Erstellung. Aufgrund von Risiken, Unsicherheiten und anderen Faktoren können die künftigen Ergebnisse von den zukunftsgerichteten Aussagen abweichen. Entsprechend stellen diese Aussagen keine Garantie für künftige Leistungen und Entwicklungen dar. Zu den Risiken und Unsicherheiten zählen unter anderem die im Geschäftsbericht der Raiffeisen Gruppe beschriebenen Risiken und Unsicherheiten.

Raiffeisen Schweiz sowie die Raiffeisenbanken unternehmen alle zumutbaren Schritte, um die Zuverlässigkeit der präsentierten Daten zu gewährleisten. Sie übernehmen aber keine Gewähr für Aktualität, Richtigkeit und Vollständigkeit der in diesem Inhalt veröffentlichten Informationen und haften nicht für allfällige Verluste oder Schäden (direkte, indirekte und Folgeschäden), die durch die Verteilung und Verwendung dieses Inhalts verursacht werden. Insbesondere haften sie nicht für Verluste infolge der den Finanzmärkten inhärenten Risiken. Die in diesem Inhalt geäusserten Meinungen sind diejenigen von Raiffeisen Schweiz zum Zeitpunkt der Erstellung und können sich jederzeit und ohne Mitteilung ändern. Raiffeisen Schweiz ist nicht verpflichtet, diesen Inhalt zu aktualisieren. In Bezug auf allfällige, sich ergebende Steuerfolgen wird jegliche Haftung abgelehnt. Der vorliegende Inhalt darf ohne schriftliche Genehmigung von Raiffeisen Schweiz weder auszugsweise noch vollständig vervielfältigt und/oder weitergegeben werden.