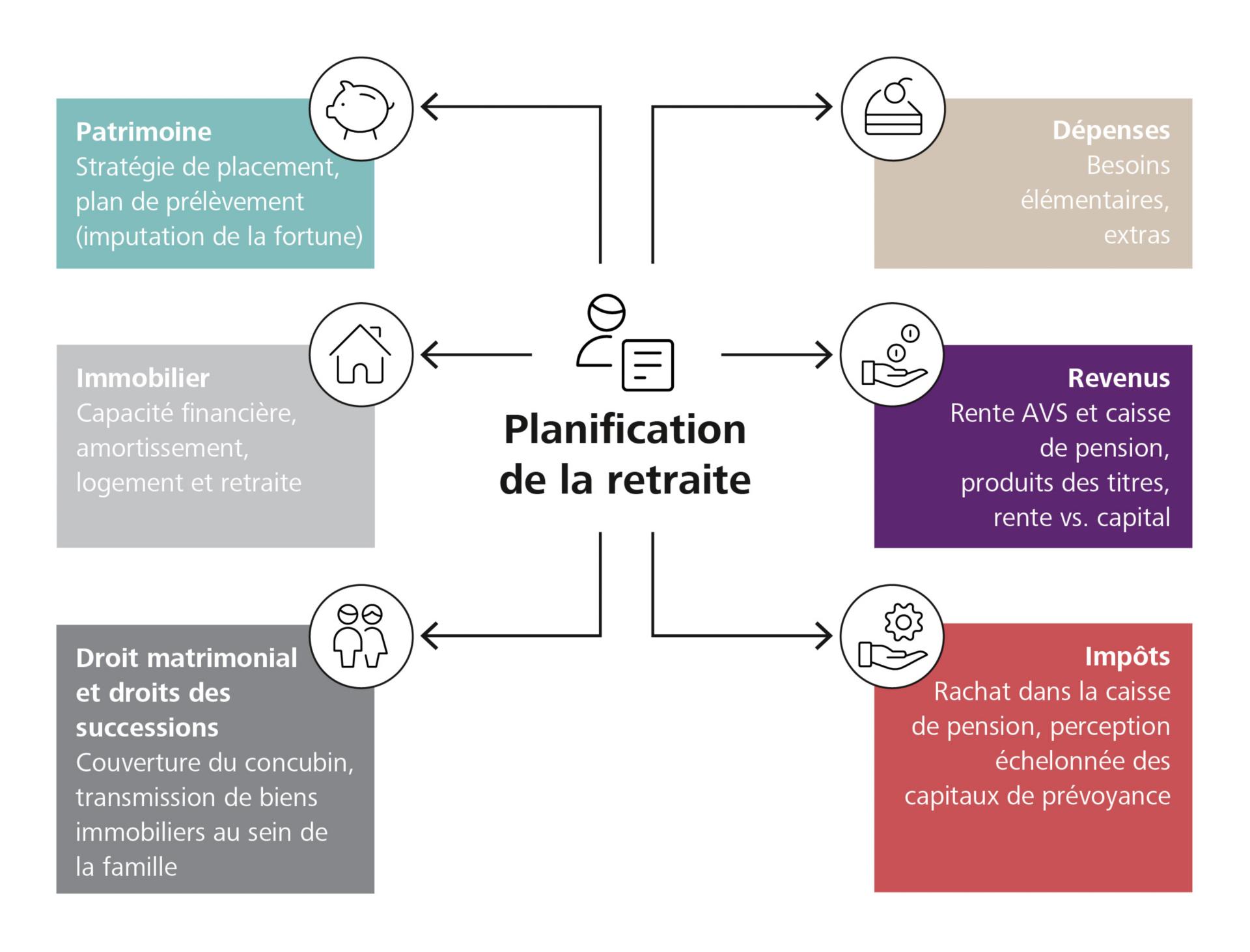

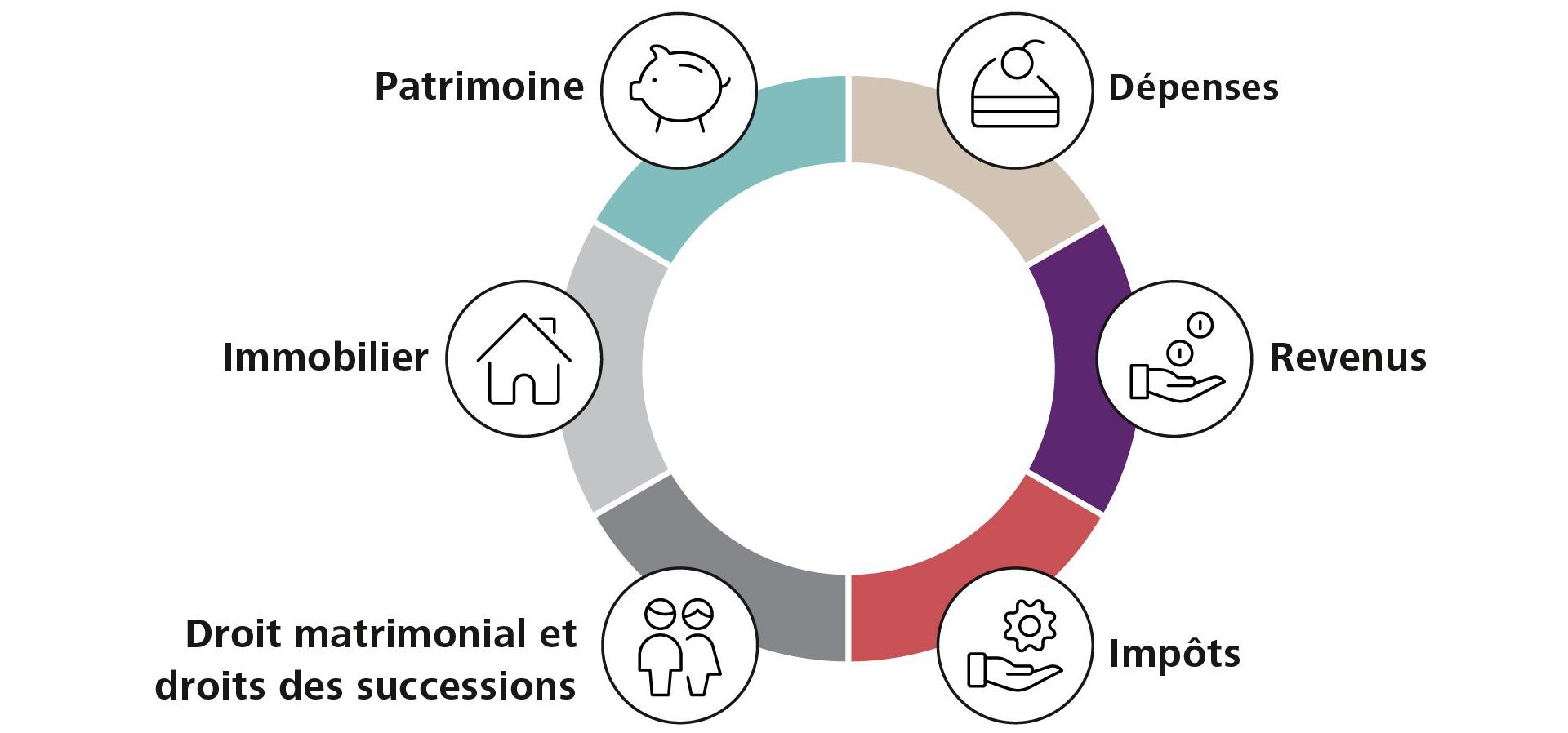

A combien s’élèvera mon revenu après mon départ à la retraite?

La somme des montants versés par l’AVS et par la caisse de pension s’élève généralement à 60% du dernier salaire. Elle a tendance à être moins élevée pour les revenus supérieurs. Pour maintenir le niveau de vie actuel, on estime qu’il faut au moins percevoir 80% du dernier salaire, car les dépenses à la retraite ne diminuent pas autant qu’on pourrait le penser. La différence peut être compensée avec les fonds du 3e pilier.

A combien s’élèveront mes dépenses après mon départ à la retraite?

Les dépenses sont généralement moins réduites que ce que l’on pense. Bien que les dépenses liées aux activités professionnelles disparaissent, vous avez plus de temps pour les loisirs ou les voyages. Conclusion: une réduction des dépenses de plus de 20% n’est pas réaliste.

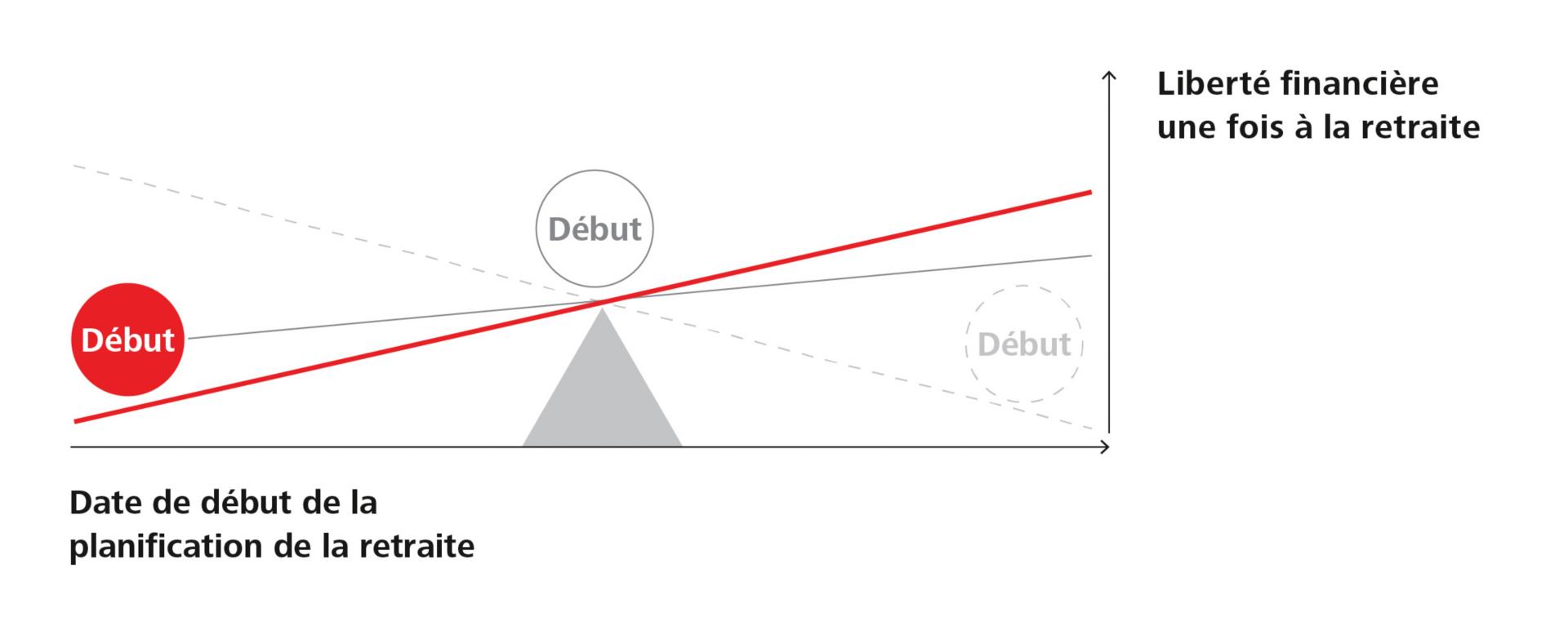

Puis-je me permettre de prendre une retraite partielle / anticipée?

Cela dépend de votre situation financière initiale et de vos droits. Si vous voulez partir à la retraite plus tôt, vous aurez besoin d’un coussin financier. En cas de versement anticipé (partiel) de la rente AVS, celle-ci est réduite à vie, et l’obligation de cotiser jusqu’à l’âge de référence est maintenue. Les prestations de la caisse de pension (rente ou capital) sont également inférieures.

Avec une planification précoce de la retraite, vous pouvez vérifier si une retraite anticipée est possible pour vous et poser les jalons financiers correspondants.

Serait-il intéressant de procéder à un rachat dans la caisse de pension?

Ceci est déterminé par un certain nombre de facteurs et il ne peut être répondu à cette question de manière globale: en règle générale, vous bénéficiez au mieux des avantages fiscaux lorsque les rachats sont échelonnés peu de temps avant la retraite et si vous percevez vos avoirs de caisse de pension plus tard sous forme de capital (et non de rente). Un rachat dans la caisse de pension doit être bien réfléchi, car il comporte certains risques.

Est-il plus judicieux de percevoir sa retraite sous forme de rente ou de capital?

Il n’y a pas de réponse générale à cette question. Il convient d’évaluer les avantages et les inconvénients: un retrait en capital permet une flexibilité financière mais s’accompagne d’incertitudes quant à l’espérance de vie et aux besoins en capital. La rente est versée jusqu’à la fin de vos jours, mais n’est généralement pas alignée sur l’inflation. Vérifiez par ailleurs le règlement de votre caisse de pension: suivant la caisse de pension, il est possible de percevoir la totalité de votre patrimoine de prévoyance ou seulement une partie de celui-ci.

Dois-je continuer de placer mon argent une fois à la retraite?

Absolument. Pensez en termes d’étapes de 10 ans et investissez intelligemment l’argent dont vous n’avez pas besoin au cours des premières années suivant votre départ à la retraite, en tenant compte de votre profil de risque. Ainsi, votre patrimoine continue de croître même pendant la retraite, dans votre intérêt et dans celui de vos héritiers/ières.