Fondi previdenziali

È vostra intenzione costituire un capitale di previdenza beneficiando delle opportunità di rendimento dei mercati finanziari? Ottimizzate la vostra previdenza per la vecchiaia con i fondi previdenziali.

Tutti i vantaggi in sintesi

- Trarrete beneficio dalle opportunità di rendimento dei mercati finanziari.

- Sarete voi a stabilire il grado di esposizione al rischio.

- Sarete voi a scegliere il fondo previdenziale più adatto a voi.

- Noi penseremo invece a gestire il fondo.

Il fondo previdenziale in parole semplici

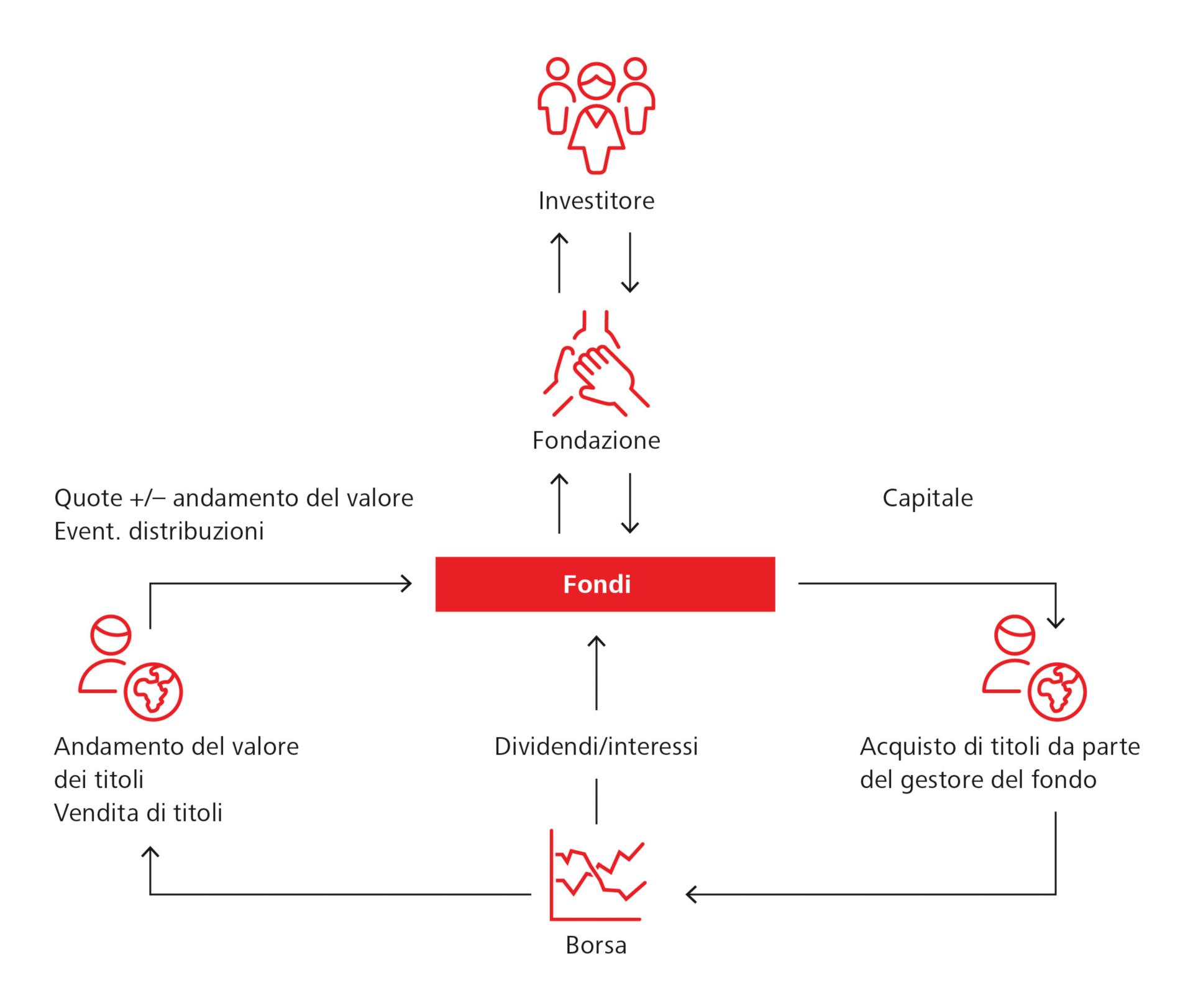

Diversamente dal conto previdenza e dal conto di libero passaggio, un fondo previdenziale vi offre l'opportunità di ottenere rendimenti sui mercati finanziari, ottimizzando così il vostro patrimonio. La Fondazione di previdenza e di libero passaggio di Raiffeisen investe, su vostro mandato, gli averi in conto, parzialmente o in toto, in fondi previdenziali in titoli.

Il fondo previdenziale in parole semplici

Calcolatore interattivo: calcolate le vostre opportunità di rendimento

Chi investe i propri risparmi in un fondo previdenziale, anziché «parcheggiarli» su un conto, beneficerà di migliori opportunità di rendimento. Calcolate voi stessi come fare la differenza investendo nei nostri fondi previdenziali orientati alla sostenibilità:

CHF annualmente Modificare importo di risparmio> Tra 15 anni <0 Conto di previdenza 1 %0 Strategia Reddito 2 %0 Strategia Equilibrio 3 %0 Strategia Crescita 4 %0 Strategia Azioni 5 %Importo massimo

In qualità di lavoratori con reddito soggetto all'AVS avete la possibilità di versare ogni anno un determinato importo di risparmio sul conto previdenza 3a. Tale importo di risparmio può essere registrato nella dichiarazione fiscale come detrazione dal reddito imponibile.

Nel 2020 i lavoratori facenti parte di una cassa pensioni possono versare un importo massimo di CHF 7'258.– nel pilastro 3a. I lavoratori (p.es. lavoratori indipendenti) non facenti parte di una cassa pensioni possono versare il 20% del reddito annuo da attività lucrativa, ma al massimo CHF 36'288.–.

Gli importi di risparmio nel pilastro 3b (previdenza individuale libera/non vincolata) possono essere versati a discrezione. Rispetto alla previdenza vincolata, la previdenza individuale gode di una minore considerazione ai fini fiscali.

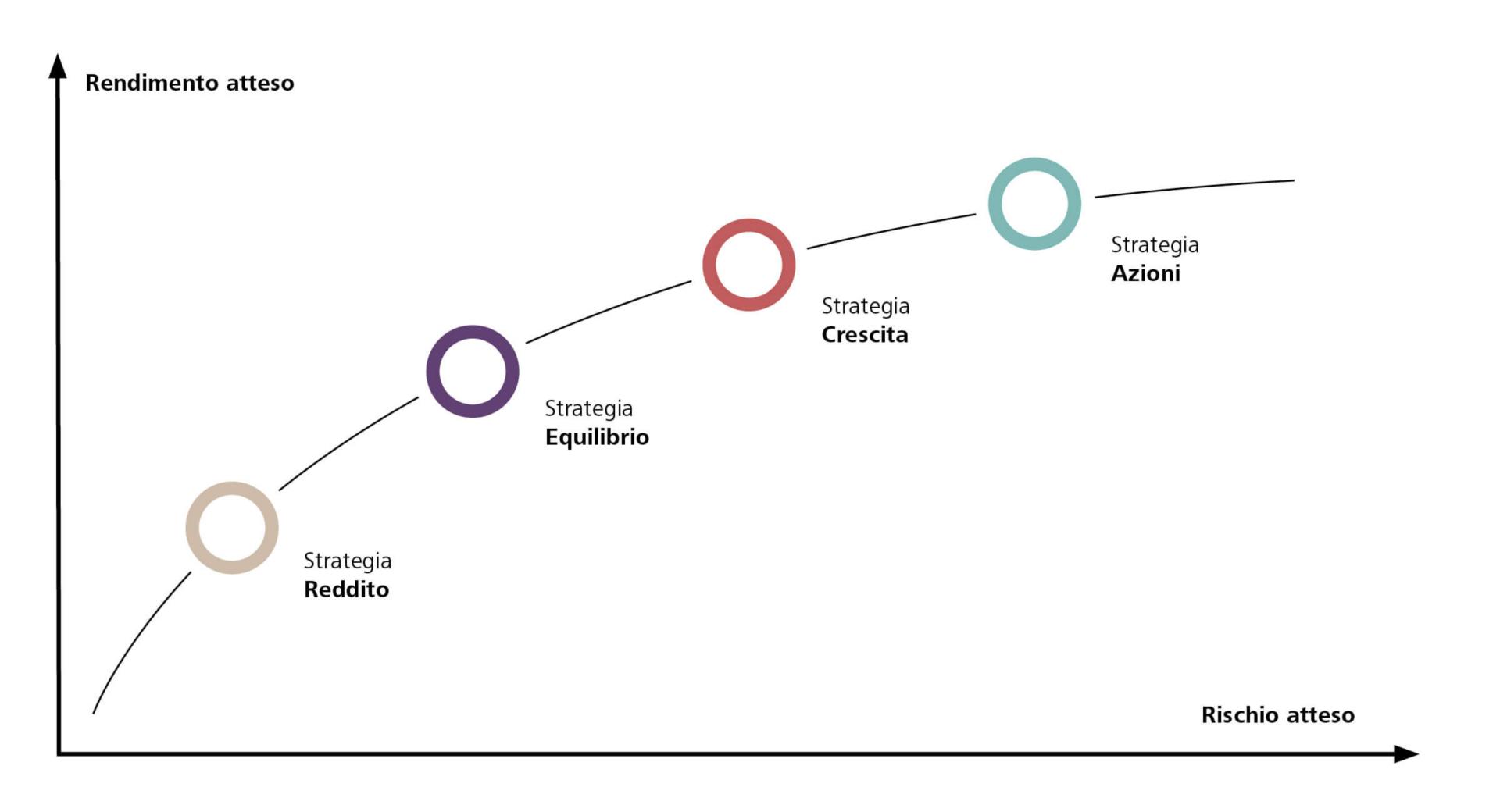

Le nostre strategie d'investimento

Reddito: Raiffeisen Futura – Pension Invest Yield, Raiffeisen Futura II – Systematic Invest Yield

Con la strategia Reddito viene investito in azioni circa il 25 % del patrimonio del fondo. Questa strategia è adatta a investitori orientati alla sostenibilità con un orizzonte d'investimento da medio a lungo termine e una propensione al rischio moderata.

Equilibrio: Raiffeisen Futura – Pension Invest Balanced, Raiffeisen Futura II – Systematic Invest Balanced

Con la strategia Equilibrio viene investito in azioni circa il 45 % del patrimonio del fondo. Questa strategia è adatta a investitori orientati alla sostenibilità con un orizzonte d'investimento da medio a lungo termine e con una propensione al rischio media.

Crescita: Raiffeisen Futura – Pension Invest Growth, Raiffeisen Futura II – Systematic Invest Growth

Con la strategia Crescita viene investito in azioni circa il 65 % del patrimonio del fondo. Questa strategia è adatta a investitori orientati alla sostenibilità con un orizzonte d'investimento a lungo termine e una maggiore propensione al rischio.

Azioni: Raiffeisen Futura – Pension Invest Equity, Raiffeisen Futura II – Systematic Invest Equity

Con la strategia Azioni viene investito in azioni circa il 95 % del patrimonio del fondo per il Pension Invest e il 100 % per il Systematic Invest. Questa strategia è adatta a investitori orientati alla sostenibilità con un orizzonte d'investimento a lungo termine e un'elevata propensione al rischio.

Tutti gli importi in CHF. La percentuale corrisponde al rendimento atteso p.a.Ecco come scegliere il proprio fondo previdenziale

Innanzitutto dovreste stabilire la durata del vostro orizzonte d'investimento e il grado di esposizione al rischio da affrontare. Da qui si ricava la strategia d'investimento adeguata. Per investire il vostro avere di previdenza o di libero passaggio sono disponibili vari fondi previdenziali, costituiti da quote azionarie e obbligazionarie di diversa entità. Scegliete quindi il fondo più adatto a voi in base alle vostre esigenze e alla vostra tolleranza al rischio. Noi distinguiamo quattro strategie d'investimento, dal profilo conservativo al profilo orientato alla crescita.

Quattro strategie d'investimento: da conservativa a orientata alla crescita

- Reddito

La strategia Reddito mira a un reddito costante ed è integrata da utili di capitale. Ha l'obiettivo di tutelare il valore del fondo nel lungo termine. - Equilibrio

La strategia Equilibrio mira a un reddito costante ed è integrata da utili di capitale. Ha l'obiettivo di incrementare il valore del fondo nel lungo termine. - Crescita

La strategia Crescita persegue prevalentemente utili di capitale. Ha l'obiettivo di incrementare il valore del fondo nel lungo termine. - Azioni

La strategia Azioni punta a utili di capitale possibilmente elevati. Ha l'obiettivo di incrementare il valore del fondo nel lungo termine.

Scegliete il fondi previdenziali più adatto a voi

Raiffeisen vi offre fondi previdenziali gestiti attivamente e anche correlati agli indici.

Fondi previdenziali Raiffeisen Futura gestiti attivamente Fondi previdenziali Raiffeisen Futua II correlati agli indici Approccio

Selezione e gestione attive di titoli sostenibili da parte di esperti Rappresentazione di un mercato sostenibile Sostenibilità Selezione specifica di titoli sostenibili in base ai criteri di sostenibilità Raiffeisen Futura Impiego dei criteri di sostenibilità Raiffeisen Futura per ponderare maggiormente i titoli sostenibili ed escludere titoli non sostenibili Rischio Gestione attiva dei rischi e valutazione del mercato da parte di esperti Rischio di mercato con scostamento grazie alla sostenibilità Costi ⚫⚫⚫ ⚫⚫⚪ Adatti ai seguenti clienti Desiderate beneficiare di una selezione di titoli sostenibili con particolare potenziale, al fine di ottimizzare il vostro rendimento Desiderate investimenti vicini al mercato e con focus rafforzato sulla sostenibilità Schede prodotto Schede prodotto di fondi previdenziali gestiti attivamente Schede prodotto di fondi previdenziali correlati agli indici - Reddito

Prezzi e condizioni

Commissione di emissione:

Tariffa scaglionata

Per i primi CHF 100'000.–: 0.75%

+ per importi superiori a CHF 100'000.–: 0.15%

- La tariffa scaglionata si applica anche alla commissione di emissione nell'ambito di un Piano di risparmio in fondi previdenziali.

- Un primo investimento nella previdenza/nel libero passaggio in titoli viene effettuato dopo la scadenza del periodo di attesa di 31 giorni*.

*Il mancato rispetto del termine di disdetta determina una tassa del 2% sull'importo eccedente la libera disponibilità, se la Banca consente il ritiro anticipato.

Documenti e informazioni legali

Domande frequenti

Per chi sono pensati i fondi previdenziali?

I fondi previdenziali sono pensati per tutti coloro che desiderano investire a lungo termine il proprio capitale di previdenza in titoli. Rispetto a un conto previdenza, sono maggiori sia i rischi che le opportunità di rendimento. Lo stesso vale anche per l'avere di libero passaggio, se interrompete la vostra carriera per alcuni anni, magari per un corso di perfezionamento oppure per una pausa di maternità o un periodo di congedo prolungato. Questa variante conviene anche se avviate un'attività indipendente e l'erogazione della prestazione previdenziale o di libero passaggio non sia più indispensabile per voi. Potrete così investire in titoli il vostro capitale di risparmio.

In ogni caso le opportunità di rendimento con i fondi previdenziali sono maggiori rispetto a quelle di un conto con la sola remunerazione degli interessi.

Un fondo previdenziale è soggetto a maggiori rischi rispetto a un conto previdenza?

Tutto dipende dalla prospettiva. Un conto previdenza garantisce la conservazione del denaro risparmio. Infatti il denaro non è vincolato ai corsi dei titoli. In altre parole, non è soggetto alle fluttuazioni dei corsi, diversamente da un fondo previdenziale, che, se da un lato offre l'opportunità di beneficiare degli utili di corso, dall'altro può comportare anche eventuali perdite di corso. Le perdite di corso possono causare la perdita di parte del vostro capitale di previdenza.

Tuttavia l'andamento a lungo termine dei corsi di borsa si è sempre orientato al rialzo. Investendo a lungo termine in un fondo, la probabilità di assistere a una crescita del proprio patrimonio è alta.

Ci sono intervalli da osservare tra un investimento e l'altro?

Siete voi a decidere se preferite investire un'ingente somma di denaro oppure importi di minore entità. Con un piano di risparmio in fondi previdenziali vi assicurate investimenti a cadenza regolare già a partire da un minimo di CHF 100.- per investimento. Trattandosi di investimenti rateali, nel corso del tempo acquisirete quote di fondi a prezzo medio livellato, a prescindere dalle possibili oscillazioni di prezzo. In tal modo ridurrete al minimo il rischio di investire in un momento sfavorevole.

Devo avere conoscenze di borsa per investire nei fondi previdenziali?

Sostanzialmente non servono conoscenze preliminari. Saranno i nostri specialisti in investimenti a preoccuparsi dei vostri titoli e a monitorarne i corsi, quindi voi non dovrete fare nulla. Tuttavia, è importante essere consapevoli dei rischi che gli investimenti in titoli comportano. Saremo lieti di spiegarvi tutti i dettagli in una consulenza personale.

Per quanto tempo saranno vincolati in un fondo previdenziale i miei averi previdenziali/di libero passaggio?

Sarete liberi di vendere i vostri fondi previdenziali in qualsiasi momento. Tuttavia, i fondi resteranno sul conto fino al raggiungimento dell'età di riferimento. Al raggiungimento dell'età di riferimento, potete scegliere se vendere il fondo o trasferire le vostre quote di fondi in un deposito non vincolato, continuando così a beneficiare di possibili utili di corso.

Con i fondi previdenziali posso optare per investimenti sostenibili?

L'intera offerta dei nostri fondi previdenziali è orientata alla sostenibilità. I fondi sostenibili considerano, oltre ai criteri di valutazione finanziari, anche i tre fattori ESG (ambiente, responsabilità sociale e gestione aziendale). Infatti, le imprese richiedono sempre di più un operato responsabile e orientato al futuro, ossia «sostenibile», il che conviene anche a voi.

Avete altre domande?

In Aiuto e contatto sono riportate le domande più frequenti della nostra clientela.

Ecco come ottenere un fondo previdenziale.

Note legali

I contenuti pubblicati hanno esclusivamente finalità pubblicitarie e informative di carattere generale e non sono riferiti alla situazione individuale del destinatario. Il destinatario rimane direttamente responsabile di richiedere i necessari chiarimenti, di effettuare le necessarie verifiche e di consultare gli specialisti (ad es. consulente fiscale, assicurativo o legale). Gli esempi, le spiegazioni e le indicazioni menzionati hanno carattere generale e possono presentare scostamenti a seconda dei casi. Gli arrotondamenti possono infatti dare luogo a differenze rispetto ai valori effettivi. Con il termine «Futura» si contraddistinguono strumenti e servizi finanziari sostenibili. Le informazioni sul tema della sostenibilità sono riportate nell'opuscolo «Investire in modo sostenibile presso Raiffeisen».

Il contenuto non costituisce una consulenza agli investimenti o una raccomandazione individuale né un'offerta, un invito o una raccomandazione all'acquisto o all'alienazione di strumenti finanziari. I fondi citati sono fondi di diritto svizzero. In particolare le informazioni non rappresentate né un prospetto né un foglio informativo di base ai sensi degli art. 35 segg. o art. 58 segg. LSerFi. Le sole condizioni complete facenti fede e le esaurienti avvertenze sui rischi degli strumenti finanziari citati sono contenute nei rispettivi documenti di vendita giuridicamente vincolanti (es. prospetto [base], contratto del fondo e foglio informativo di base [FIB]/Key Information Document [KID], rapporti annuali e semestrali). Questi documenti possono essere ottenuti gratuitamente da Raiffeisen Svizzera società cooperativa, Raiffeisenplatz, 9001 San Gallo o all'indirizzo raiffeisen.ch/fondi e a Banca Vontobel SA, Gotthardstr. 43, 8022 Zurigo, Vontobel Asset Management SA, Gotthardstr. 43, 8022 Zurigo e Vontobel Servizi di Fondi SA, Gotthardstr. 43, CH-8022 Zurigo (di seguito congiuntamente denominate «Vontobel»), la direzione del fondo UBS Fund Management (Switzerland) SA, Aeschenvorstadt 1, 4051 Basilea e presso la banca depositaria di UBS Switzerland SA, Zurigo o presso per il fondo «Raiffeisen Futura Immo Fonds» a VERIT Investment Management AG, Klausstrasse 48, 8008 Zurigo (di seguito «VERIT»). Gli strumenti finanziari andrebbero acquistati solo a seguito di una consulenza personale e dell'analisi dei documenti di vendita giuridicamente vincolanti e dell'opuscolo «Rischi nel commercio di strumenti finanziari» dell'Associazione Svizzera dei Banchieri (ASB). Le decisioni prese in base in questi contenuti sono a rischio esclusivo del destinatario. A causa delle restrizioni legali in alcuni Paesi, queste informazioni non sono rivolte a persone la cui nazionalità, sede o domicilio si trovi in un paese in cui l'autorizzazione degli strumenti finanziari o dei servizi finanziari descritti in questo contenuto è soggetta a limitazioni. Il presente documento non può essere reso disponibile né consegnato a US Person né diffuso negli USA. I fondi di cui al presente documento non sono ammessi alla distribuzione negli USA, dove non possono essere offerti, né venduti, né consegnati.

Per quanto riguarda i dati di performance indicati si tratta di dati storici, da cui non si può ricavare l'andamento attuale o futuro. Ai fini del calcolo dei dati relativi alla performance del fondo non si è tenuto conto delle commissioni e dei costi sostenuti al momento dell'emissione e in caso di riscatto delle quote.

Questo contenuto contiene affermazioni previsionali che si basano su stime, ipotesi e aspettative formulate da Raiffeisen Svizzera al momento della redazione. In seguito al subentrare di rischi, incertezze e altri fattori, i risultati futuri potrebbero discostarsi dalle dichiarazioni previsionali. Di conseguenza tali dichiarazioni non costituiscono una garanzia di risultati e andamenti futuri. Tra i rischi e le incertezze si annoverano anche quelli descritti nel rispettivo rapporto di gestione del Gruppo Raiffeisen.

Raiffeisen Svizzera, le Banche Raiffeisen, Vontobel e VERIT adottano ogni misura ragionevole per garantire l'affidabilità dei dati presentati. Declinano però qualsiasi responsabilità in merito all'attualità, esattezza e completezza delle informazioni pubblicate in questo contenuto e non rispondono di eventuali perdite o danni (diretti, indiretti e conseguenti) che dovessero derivare dalla diffusione e dall'utilizzo di questo contenuto. In particolare non rispondono di eventuali perdite derivanti dai rischi intrinseci ai mercati finanziari. Le opinioni espresse in questo contenuto sono quelle Raiffeisen Svizzera, Vontobel o VERIT al momento della stesura e possono cambiare in qualsiasi momento e senza ulteriore comunicazione. Raiffeisen Svizzera non è tenuta ad aggiornare questo contenuto. Si declina qualsiasi responsabilità in relazione a eventuali conseguenze fiscali che dovessero verificarsi. Senza l'approvazione scritta di Raiffeisen Svizzera questo contenuto non può essere riprodotto né trasmesso ad altri né in tutto né in parte.