#FinanzielleUnabhängigkeit

Unabhängigkeit, Freiheit, Selbstbestimmung. Diese Werte sind für junge Erwachsene wichtig. Im Rahmen der 2024 abgelehnten Reform des Bundesgesetzes über die berufliche Alters-, Hinterlassenen- und Invalidenvorsorge (BVG) wurde klar, dass viele Millenials und Angehörige der Generation Z dem aktuellen Vorsorgesystem nicht mehr trauen und einen dringenden Handlungsbedarf zur Sanierung der Altersvorsorge sehen. Je stärker das Vertrauen in das Vorsorgesystem abnimmt, desto grösser wird der Druck, die Themen Finanzen und Vorsorge in die eigenen Hände zu nehmen.

08.05.2025

#1: Was ist mein finanzielles Ziel?

Alles beginnt mit dem Ziel. Wo soll die Reise hingehen? Wofür spare ich? Eine Aus- oder Weiterbildung? Ein Haus? Die Ausbildung der Kinder? Die Zeit nach der Pensionierung?

Ein Ziel festzulegen ist deshalb so wichtig, weil sich daraus eine Strategie ableiten lässt. Zudem ist es wichtig, die Ziele und die Strategie regelmässig zu hinterfragen und allenfalls anzupassen. Aus dem Wunsch nach einer Weltreise kann zum Beispiel derjenige nach einer Weiterbildung im Ausland werden.

#2: Welche Anlagestrategie passt zu mir?

Wer sein Ziel kennt, kann die Reise planen. Beim Investieren gehen Risiko und Rendite Hand in Hand. Aber was bedeutet das? Wer kann wann höhere Risiken eingehen?

Bei der Anlagestrategie geht es um die Renditeerwartungen und die Risiko-Parameter eines Investors. Da die Rendite eines Anlageportfolios schwankt, liegt der Fokus auf dem Risikoprofil. Dieses setzt sich aus Risikofähigkeit und der Risikobereitschaft zusammen. Die Fähigkeit, Risiken einzugehen, hängt massgeblich von der Höhe des Vermögens und dem Zeithorizont ab. Je höher das Vermögen und je länger der Anlagehorizont, umso risikoreicher kann investiert werden, da selbst höhere Verluste die finanzielle Unabhängigkeit nicht gefährden. Mit zunehmendem Zeithorizont kann ebenfalls risikoreicher investiert werden, weil Anleger bei Kursstürzen nicht zum Verkauf gezwungen sind und so Zeit haben, eine Börsenerholung auszusitzen. Die Risikofähigkeit eines Anlegers ist also objektiv bestimmbar. Anders die Risikobereitschaft. Dabei handelt es sich um persönliche Präferenzen.

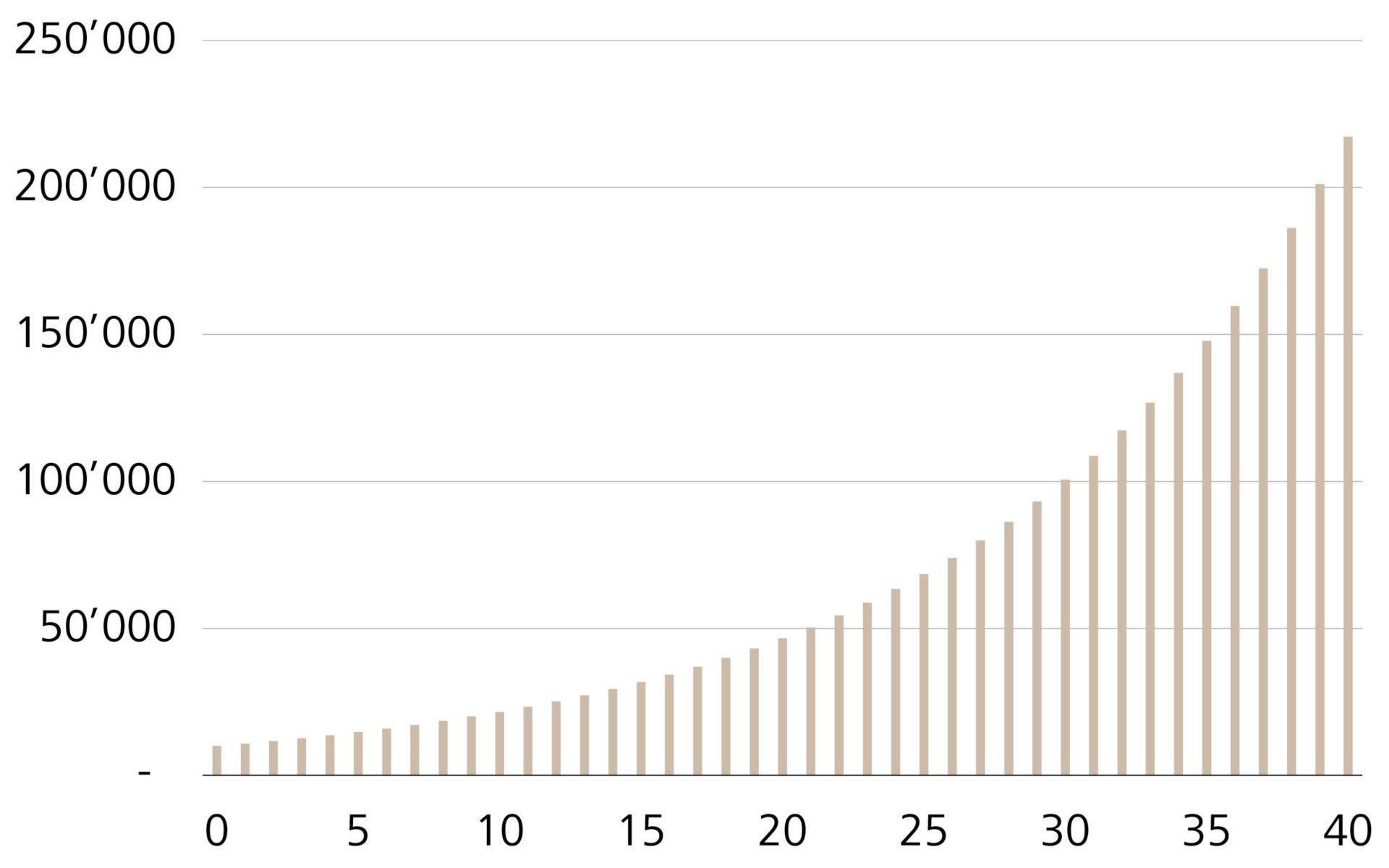

Zinseszinseffekt, bei einer durchschnittlichen Marktrendite von 8% pro Jahr

Quelle: Raiffeisen Schweiz CIO Office

Für junge Anleger bedeutet dies, dass sie beispielsweise bei Ihren Vorsorgegeldern einen Anlagehorizont von rund 40 Jahren besitzen, und da gilt es, den Zinseszinseffekt zu nutzen. Mit einer durchschnittlichen Rendite von 8 % können so aus 10’000 Franken in 40 Jahren über 200’000 Franken werden.

Eines der wichtigsten Kriterien bei der Festlegung der Anlagestrategie ist der Aktienanteil, da dieser stark schwanken kann. Als Faustregel gilt ein Aktienanteil von 100 minus Alter als angemessen. Zu einer Anlagestrategie gehören aber auch Obligationen, Edelmetalle oder Alternative Anlagen. Wie hoch deren Quoten sind, ist Geschmackssache.

Eine mögliche Vermögensallokation für einen 20-jährigen Investor könnte also wie folgt aussehen: Der Aktienanteil liegt aufgrund der Formel (100 minus Alter) bei 80 %.

Mögliche Vermögensallokation eines 20-jährigen Anlegers

Quelle: Raiffeisen Schweiz CIO Office

#3: Wie setze ich meine Strategie um?

Kaufen, was man kennt. Diversifizieren. Die Strategie regelmässig überprüfen und Emotionen beiseitelassen. Anlegen ist eigentlich ganz einfach.

Dass eine Firma Konkurs gehen und die Anleger ihr investiertes Vermögen verlieren könnten, stimmt schon, ist allerdings zu relativieren. Allerdings ist es zu relativieren. Wer auf eine Aktie setzt und tatsächlich einen Pleitegeier erwischt, hat Pech und verliert seinen gesamten Einsatz. Das ist möglich. Investiert man aber in den Swiss Market Index (SMI), müssten die 20 grössten Schweizer Unternehmen Konkurs anmelden, bis man sein investiertes Vermögen verliert. Auch das ist möglich, aber unwahrscheinlich. Aus Sicht eines Anlegers lassen sich die Risiken also sehr gut streuen. Ein normales Portfolio gilt ab etwa 20 Einzelpositionen als gut diversifiziert. Als Aktionärin oder Aktionär profitiert man zudem von regelmässigen Dividendenzahlungen.

#4: Wie kann ich Risiken und Emotionen kontrollieren?

Die Börsen können stark schwanken. In diesen Phasen ist es wichtig, einen ruhigen Kopf zu bewahren und an der Strategie festzuhalten.

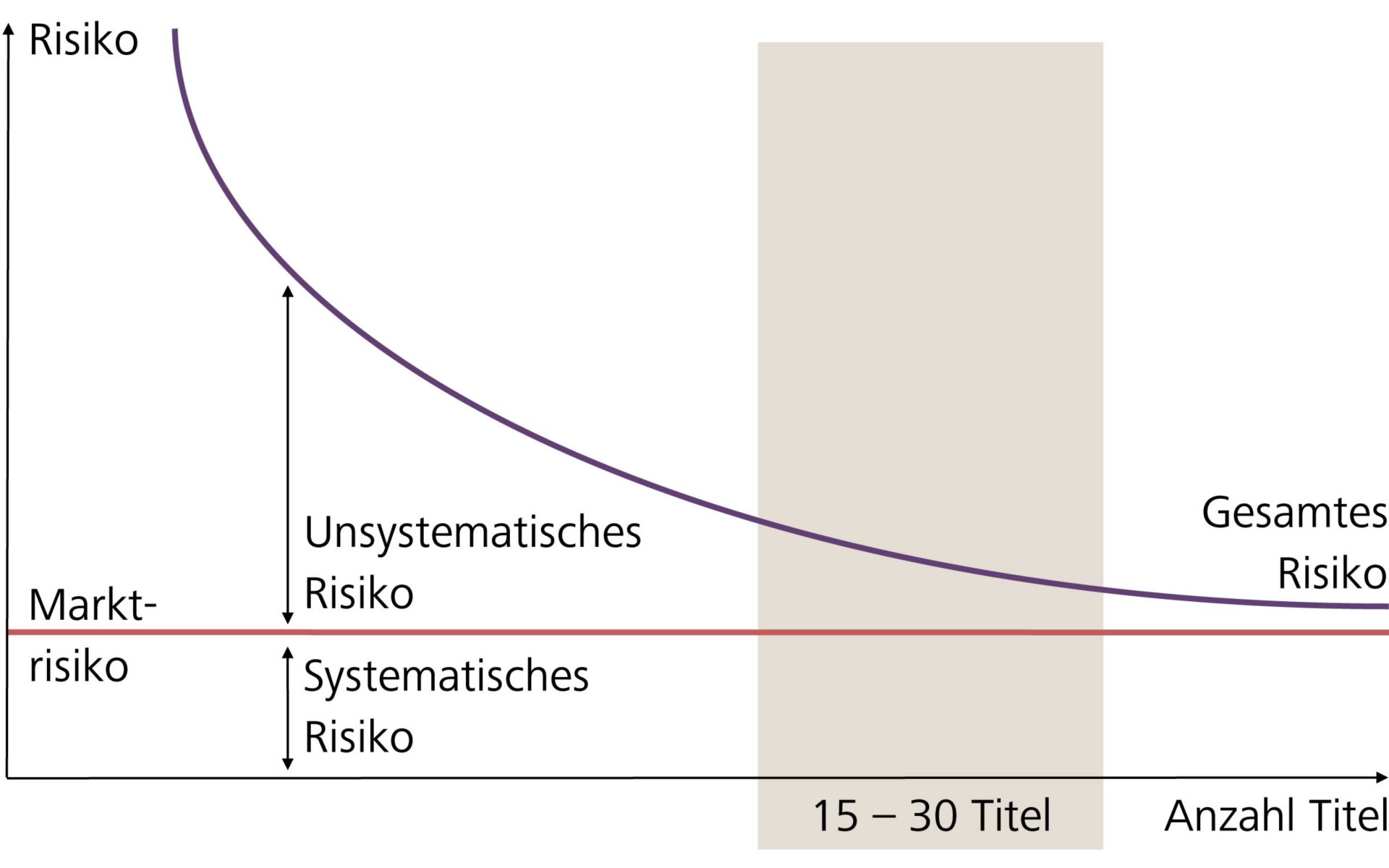

Mit Blick auf das Risiko unterscheiden Anleger zwischen dem systematischen und dem unsystematischen Risiko. Ersteres gehört einfach zum Investieren dazu. Es gilt als Restrisiko. Ganz anders beim unsystematischen Risiko. Wer bewusst spekulative Aktien kauft, seine Risiken nicht streut oder nicht über den nötigen Zeithorizont verfügt, geht unnötige Risiken ein. Beim Investieren geht es darum, Fehler zu vermeiden. Wer die Risiken kennt und richtig damit umgeht, gewinnt langfristig.

Zusammenhang von Risiko und Anzahl Titel

Quelle: Raiffeisen Schweiz CIO Office

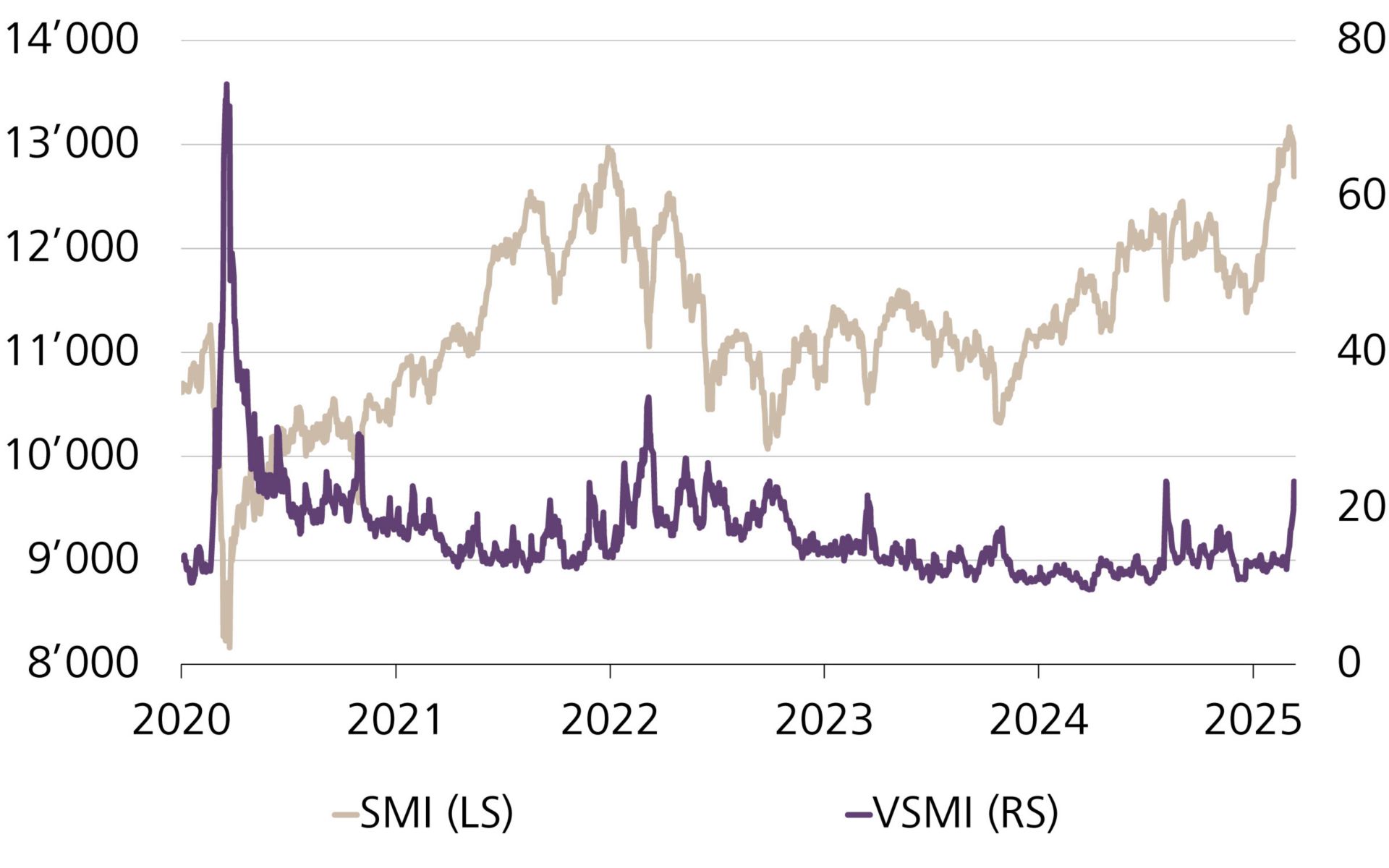

Angst und Gier geben sich abwechslungsweise die Klinke in die Hand. Der Herdentrieb bringt Anleger regelmässig in Bedrängnis. Wie auf einer Party: Die wenigsten gehen auf die Tanzfläche, wenn diese leer ist. Füllt sie sich dagegen, wollen alle tanzen. Gefährlich und eng wird es, wenn plötzlich alle zum Ausgang stürmen. Genauso, wie wenn viele Investoren zum gleichen Zeitpunkt an der Börse kaufen oder verkaufen wollen. Dabei können sich Anleger gerade diese Gefühlslagen zu Nutze machen. Auf das Investieren bezogen hat die Investorenlegende Warren Buffet einmal gesagt: «Sei ängstlich, wenn andere gierig sind und sei gierig, wenn andere ängstlich sind.»

Swiss Market Index (SMI) und Volatilität (VSMI)

Quellen: Bloomberg, Raiffeisen Schweiz CIO Office

#5: Wie soll ich das Vermögen verwalten?

Vermögensverwaltung ist für jede und jeden zugänglich. Die Varianten unterscheiden sich vor allem darin, wieviel Aufwand man selbst betreiben will. Von «Do-it-yourself» bis «All-inclusive» ist für alle etwas dabei.

Wer wenig Aufwand betreiben will, dem stellen die meisten Finanzinstitute digitale Lösungen zur Verfügung. Mit diesen kann der Anlageprozess vom Anfang bis zum Ende selbstständig auf dem Smartphone durchgeführt werden – Raiffeisen führt hierfür die Vermögensverwaltungs-App Raiffeisen Rio. App herunterladen, Depot eröffnen, Produkt auswählen, fertig. Mit nur einem «Wischen» sozusagen. Über das Raiffeisen E-Banking ist es auch möglich, digital in die Säule 3a zu investieren. Der Vorteil dieser digitalen Lösungen sind die oftmals geringeren Kosten sowie niedrigeren Mindestinvestitionsbeträge.

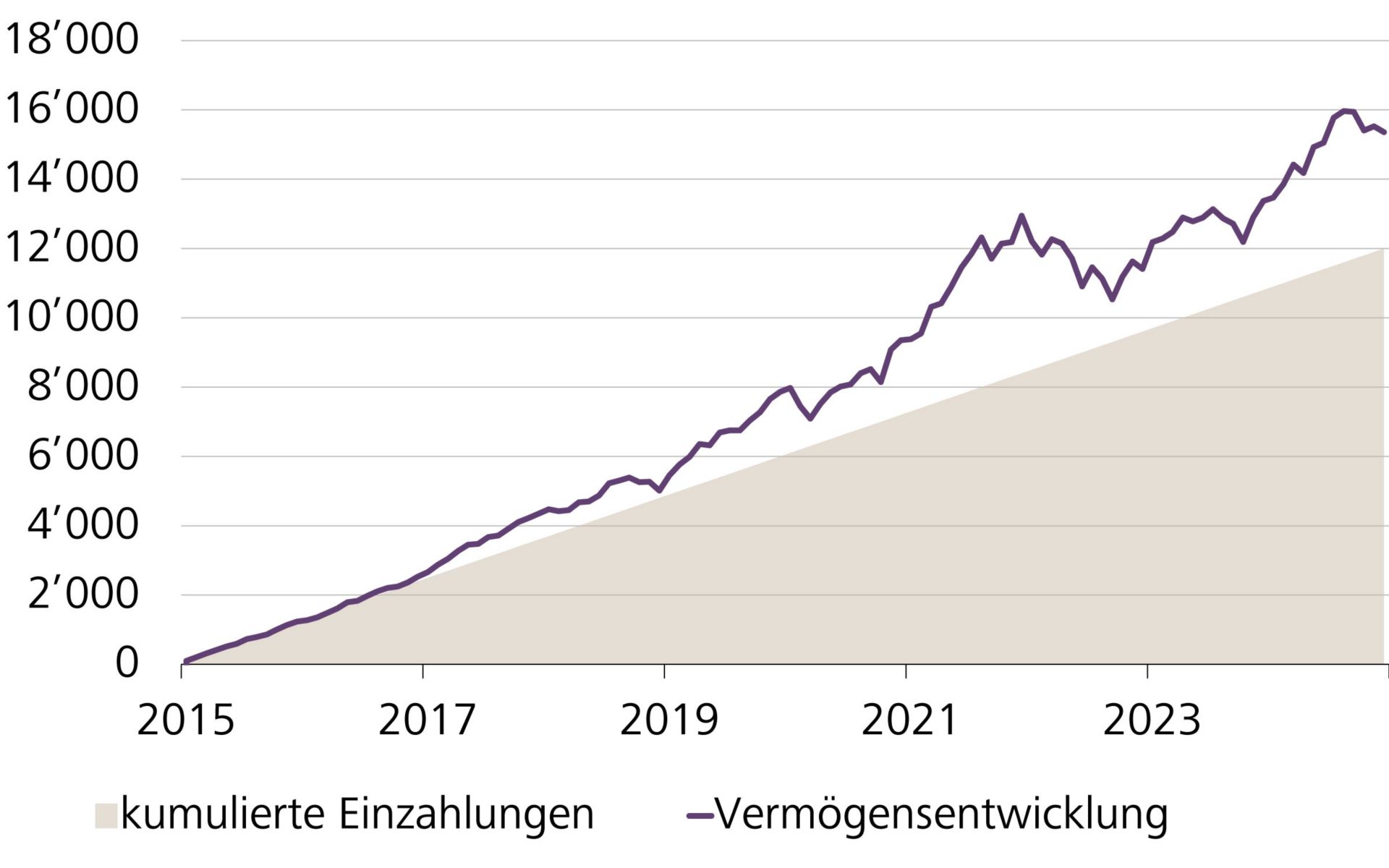

Vermögensentwicklung mit einem Fonds-Sparplan

Quellen: Bloomberg, Raiffeisen Schweiz CIO Office

Eine weitere Möglichkeit bieten Fonds-Sparpläne. Dabei wird regelmässig in Anlagefonds investiert und so Schritt für Schritt ein Vermögen aufgebaut. Der Vorteil besteht darin, dass emotionslos während allen Marktphasen investiert wird. Das glättet den Einstiegskurs, da sowohl im Hoch als auch im Tief gekauft wird. Wer beispielsweise zwischen 2015 und 2024 monatlich 100 Franken, in der Summe also 12’000 Franken, in den Fonds Raiffeisen Futura – Swiss Stock gesteckt hat, hatte Ende 2024 einen Depotwert von 15’354 Franken – ein Plus von über 3’300 Franken.

Als Vergleich: Dieselben Einzahlungen im selben Zeitraum auf ein Sparkonto mit durchschnittlichen Zinssatz von 0.15 % ergaben insgesamt den Zinsertrag von nur 136 Franken.

Wer sich um gar nichts mehr kümmern möchte, entscheidet sich für ein Vermögensverwaltungsmandat. Dabei vertraut man der Bank sein Geld an. Diese entscheidet dann im Rahmen der gemeinsam vereinbarten Anlagestrategie, in welche Instrumente investiert wird. Sämtliche Portfolioumschichtungen, die Analyse der Märkte sowie die Überwachung des Portfolios werden durch die Experten der Bank vorgenommen. Dieser «All-inclusive-Service» ist allerdings meistens auch die teuerste Variante und steht erst ab einem bestimmten Mindestinvestitionsvolumen zur Verfügung.

Wer früher investiert, kommt rascher ans Ziel

Viele haben Respekt vor dem Investieren. Das ist verständlich. Anlegerinnen und Anleger sind wie Reisende. Sie haben ein Ziel, eine Destination vor Augen. Um dorthin zu gelangen, entscheiden sie sich für einen bestimmten Weg, sie wählen eine Strategie. Eine Reise verläuft selten geradlinig, aber aus den Höhen und Tiefen lernt man am meisten. Auch die Börse ist keine Einbahnstrasse, aber langfristig zahlt sich investieren aus. Und wer finanziell unabhängig ist, hat mehr Zeit zum Reisen und kann Träume realisieren.

Download Publikation

Standortbestimmung lohnt sich

Wer investiert, sollte sein Portfolio regelmässig auf das aktuelle Marktumfeld und die persönliche Vermögenssituation abstimmen. Ein individueller und kostenloser Vermögens-Check bietet Gelegenheit dazu. Der Kundenberater analysieren das Risikoprofil und die strategische Vermögensallokation, inklusive Immobilien, Finanzierungen, Liquiditätsplanung und Vorsorge. Im persönlichen Gespräch wird danach geprüft, ob das Vermögen immer noch auf die individuellen Bedürfnisse abgestimmt ist und die Anlagen weiterhin mit der persönlichen Anlage- und Vorsorgestrategie übereinstimmen. Gemeinsam werden im Vermögens-Check Optimierungsmöglichkeiten – auch hinsichtlich der Diversifikation – identifiziert, Chancen thematisiert und die Portfoliostruktur auf das Marktumfeld abgestimmt.

Rechtliche Hinweise