Conto previdenza 3a

Per godere della sicurezza finanziaria in età avanzata, il conto previdenza 3a offre il complemento ideale al 1° e 2° pilastro. Inoltre, vi consente di beneficiare di risparmi fiscali ogni anno.

Tutti i vantaggi in sintesi

- Sarete voi a stabilire l'entità dei vostri contributi, fino all'importo massimo annuale consentito.

I versamenti annuali sono detraibili dalle imposte.

- Potete aprire comodamente un contro previdenza nel vostro Raiffeisen e-banking grazie al Pilastro 3a digitale.

- I fondi previdenziali consentono di beneficiare di opportunità di rendimento più elevate.

- Raggiungere con sicurezza il proprio obiettivo di risparmio previdenziale grazie alla copertura degli obiettivi di risparmio.

Il conto previdenza 3a in parole semplici

Il 3° pilastro rappresenta la previdenza privata. Integra le prestazioni del 1° pilastro (AVS/AI) e del 2° pilastro (cassa pensioni), colma le lacune previdenziali e di conseguenza consente maggiori libertà finanziarie durante la vecchiaia. I versamenti annuali sul conto previdenza 3a (previdenza vincolata) sono deducibili dal reddito imponibile, per cui potete beneficiare di risparmi fiscali ricorrenti. Inoltre, potete sfruttare il vostro pilastro 3a per l'acquisto di un'abitazione di proprietà a uso proprio, per intraprendere un'attività autonoma o per il finanziamento del vostro pensionamento anticipato.

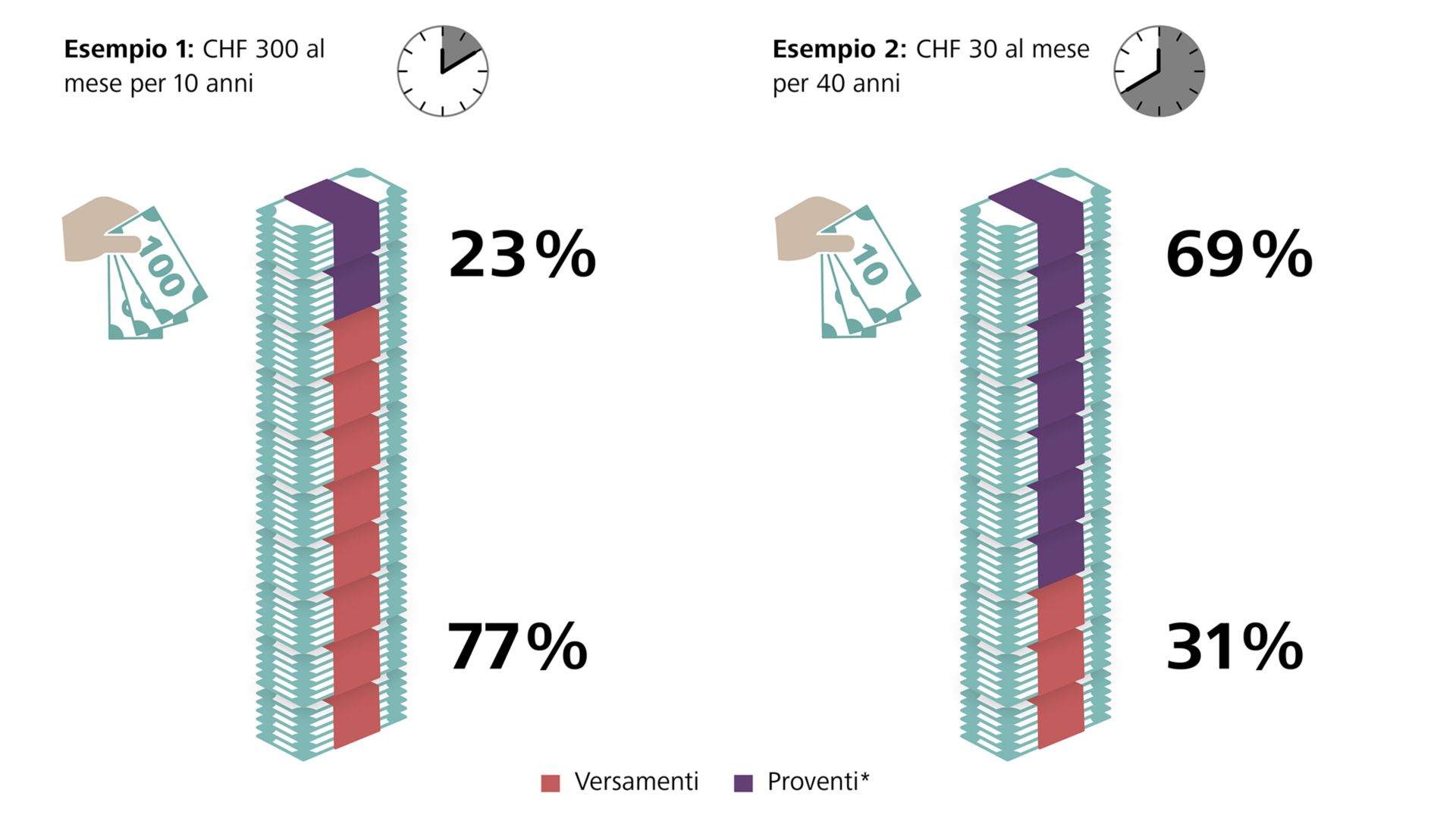

Prima si inizia a risparmiare, più tempo si avrà per maturare interessi sul denaro versato. Grazie all'effetto dell'interesse composto si accelera la crescita dei risparmi.

Nel caso di un investimento in fondi previdenziali, l'effetto dell'interesse composto è ancora più marcato: nell'esempio 1, i versamenti rappresentano oltre i tre quarti del patrimonio previdenziale realizzato; nell'esempio 2, invece, solo poco meno di un terzo dell'importo totale proviene dai vostri versamenti; il resto è coperto dall'effetto dell'interesse composto. *Il calcolo è stato effettuato con un rendimento medio atteso del 5% annuo.

Informazioni utili

- Il Pilastro 3a digitale vi consente di aprire il vostro conto previdenza direttamente nell'e-banking e anche di investire nei fondi previdenziali, il tutto senza scartoffie.

- Con il calcolatore del risparmio fiscale potete determinare i vostri risparmi fiscali.

- Investimenti in fondi previdenziali orientati alla sostenibilità ottimizzano la vostra previdenza.

- I versamenti nel pilastro 3a con agevolazioni fiscali sono limitati a un importo annuo massimo.

- Dal 1º gennaio 2026 si possono effettuare versamenti supplementari nel pilastro 3a, con effetto retroattivo per un massimo di dieci anni per colmare le lacune contributive accumulate a partire dal 2025.

Calcolatore interattivo: Calcolate le vostre opportunità di rendimento

Chi investe i propri risparmi in un fondo previdenziale, anziché «parcheggiarli» su un conto, beneficerà di migliori opportunità di rendimento. Calcolate voi stessi come fare la differenza investendo nei nostri fondi previdenziali orientati alla sostenibilità:

CHF annualmente Modificare importo di risparmio> Tra 15 anni <0 Conto di previdenza 1 %0 Strategia Reddito 2 %0 Strategia Equilibrio 3 %0 Strategia Crescita 4 %0 Strategia Azioni 5 %Importo massimo

In qualità di lavoratori con reddito soggetto all'AVS avete la possibilità di versare ogni anno un determinato importo di risparmio sul conto previdenza 3a. Tale importo di risparmio può essere registrato nella dichiarazione fiscale come detrazione dal reddito imponibile.

Nel 2020 i lavoratori facenti parte di una cassa pensioni possono versare un importo massimo di CHF 7'258.– nel pilastro 3a. I lavoratori (p.es. lavoratori indipendenti) non facenti parte di una cassa pensioni possono versare il 20% del reddito annuo da attività lucrativa, ma al massimo CHF 36'288.–.

Gli importi di risparmio nel pilastro 3b (previdenza individuale libera/non vincolata) possono essere versati a discrezione. Rispetto alla previdenza vincolata, la previdenza individuale gode di una minore considerazione ai fini fiscali.

Le nostre strategie d'investimento

Reddito: Raiffeisen Futura – Pension Invest Yield, Raiffeisen Futura II – Systematic Invest Yield

Con la strategia Reddito viene investito in azioni circa il 25 % del patrimonio del fondo. Questa strategia è adatta a investitori orientati alla sostenibilità con un orizzonte d'investimento da medio a lungo termine e una propensione al rischio moderata.

Equilibrio: Raiffeisen Futura – Pension Invest Balanced, Raiffeisen Futura II – Systematic Invest Balanced

Con la strategia Equilibrio viene investito in azioni circa il 45 % del patrimonio del fondo. Questa strategia è adatta a investitori orientati alla sostenibilità con un orizzonte d'investimento da medio a lungo termine e con una propensione al rischio media.

Crescita: Raiffeisen Futura – Pension Invest Growth, Raiffeisen Futura II – Systematic Invest Growth

Con la strategia Crescita viene investito in azioni circa il 65 % del patrimonio del fondo. Questa strategia è adatta a investitori orientati alla sostenibilità con un orizzonte d'investimento a lungo termine e una maggiore propensione al rischio.

Azioni: Raiffeisen Futura – Pension Invest Equity, Raiffeisen Futura II – Systematic Invest Equity

Con la strategia Azioni viene investito in azioni circa il 95 % del patrimonio del fondo per il Pension Invest e il 100 % per il Systematic Invest. Questa strategia è adatta a investitori orientati alla sostenibilità con un orizzonte d'investimento a lungo termine e un'elevata propensione al rischio.

Tutti gli importi in CHF. La percentuale corrisponde al rendimento atteso p.a.Prezzi e condizioni

Conto previdenza 3a

- Tasso d'interesse: 0.200%

- Tassa di tenuta del conto ed estratto conto annuale: gratuiti

- Disponibilità/Limiti di prelevamento: in base al regolamento della Fondazione di previdenza di Raiffeisen attualmente in vigore. I prelevamenti avvengono nel rispetto di un termine di disdetta di 31 giorni*.

Fondi previdenziali

- Commissione di emissione: la somma dei singoli importi per ogni intervallo di valori per ottenere la commissione di emissione complessiva si applica anche nell'ambito di un Piano di risparmio in fondi

Tariffa scaglionata

Per i primi CHF 100'000.–: 0.75%

+ per importi superiori a CHF 100'000.–: 0.15% - Un primo investimento nella previdenza in titoli viene effettuato dopo la scadenza del periodo di attesa di 31 giorni*.

*Il mancato rispetto del termine di disdetta determina una tassa del 2% sull'importo eccedente la libera disponibilità, se la Banca consente il ritiro anticipato.

Documenti e informazioni legali

Domande frequenti

Quando è opportuno un conto previdenza 3a?

Preoccuparsi della propria previdenza per la vecchiaia è un aspetto fondamentalmente sempre più importante per tutti. Il conto previdenza 3a promette versamenti flessibili e senza rischi, con il beneficio di interessi e vantaggi fiscali. In tal modo potrete contare su migliori condizioni finanziarie in futuro.

Possono aprire un conto previdenza:

- Persone che esercitano attività lucrativa con domicilio in Svizzera.

- Frontalieri domiciliati all'estero, qualora lavorino in Svizzera.

- Persone che dispongono di un reddito imponibile da attività lucrativa soggetto ad AVS, a partire dall'anno in cui compiono 18 anni.

Quanto posso versare al massimo annualmente nel pilastro 3a?

- Assicurati iscritti a una cassa pensioni

Le persone che aderiscono a una cassa pensioni attraverso il loro datore di lavoro nel 2026 possono versare al massimo CHF 7'258.– (si vedano gli indici). - Assicurati non iscritti a una cassa pensioni

I lavoratori indipendenti e le persone che non raggiungono la soglia d'entrata LPP (reddito annuo inferiore a CHF 22'680.–), possono versare il 20% del reddito da attività lucrativa per il 2026, tuttavia al massimo CHF 36'288.– (si vedano gli indici).

L'importo annuo deve essere contabilizzato entro fine anno sul conto previdenza. Suggerimento: versate già all'inizio dell'anno. Così beneficerete più a lungo degli interessi preferenziali. In alternativa, disponete un ordine permanente per la previdenza, così il vostro avere previdenziale crescerà automaticamente.

Vale la pena tenere più conti previdenza?

Sì. Al momento del prelevamento si applica un'imposta sul capitale una tantum, che dipende dall'entità dell'importo prelevato: più alto è l'importo, maggiore sarà la percentuale. Quindi è ragionevole tenere più conti e prelevare gli importi in modo scaglionato, interrompendo in tal modo la progressione fiscale. Importante: anche nel caso di più conti non dovrete superare l'importo annuo massimo consentito. Inoltre, gli importi versati non potranno essere ripartiti successivamente su più conti previdenza.

Quando è possibile prelevare gli averi del pilastro 3a?

Il conto previdenza è un conto bloccato. La legge consente un prelievo solo alle seguenti condizioni:

- Erogazione ordinaria, vale a dire non prima dei cinque anni antecedenti e non oltre i cinque anni successivi al raggiungimento dell'età di pensionamento, in caso di proseguimento dell'attività lucrativa.

- In caso di acquisto o costruzione di un'abitazione di proprietà a uso proprio.

- Ammortamento di un'ipoteca sull'abitazione di proprietà a uso proprio.

- In caso di avvio di un'attività indipendente

- Se si percepisce una rendita d'invalidità completa (AI).

- In caso di definitivo abbandono della Svizzera.

- Per il riscatto nella cassa pensioni

- In caso di decesso il capitale del pilastro 3a deve essere erogato ai beneficiari previsti per legge; se necessario il testatore può anticipatamente modificare i beneficiari nell'ambito delle disposizioni di legge.

Oltre al conto previdenza 3a esistono anche i fondi previdenziali. Quali sono le differenze?

Diversamente dal conto previdenza, i fondi previdenziali offrono l'opportunità di ottenere rendimenti sui mercati finanziari. In questo contesto investirete il vostro capitale di previdenza in titoli assieme ad altri investitori. Con i vostri versamenti otterrete corrispondenti quote del fondo. Specialisti in investimenti acquistano azioni e obbligazioni con il capitale investito.

I fondi previdenziali rappresentano una soluzione ragionevole soprattutto in caso di investimenti sul lungo periodo. Infatti, più si allunga l'orizzonte d'investimento, minore è il rischio o, viceversa, maggiore è la probabilità di recuperare eventuali perdite di corso. Poiché l'andamento a lungo termine dei corsi di borsa tende quasi sempre al rialzo, vi è un'alta probabilità di realizzare un utile maggiore con i fondi previdenziali rispetto alla soluzione priva di rischi del conto.

Ecco come ottenere la vostra previdenza.

Note legali

I contenuti pubblicati hanno esclusivamente finalità pubblicitarie e informative di carattere generale e non sono riferiti alla situazione individuale del destinatario. Il destinatario rimane direttamente responsabile di richiedere i necessari chiarimenti, di effettuare le necessarie verifiche e di consultare gli specialisti (ad es. consulente fiscale, assicurativo o legale). Gli esempi, le spiegazioni e le indicazioni menzionati hanno carattere generale e possono presentare scostamenti a seconda dei casi. Gli arrotondamenti possono infatti dare luogo a differenze rispetto ai valori effettivi.

Il contenuto non costituisce una consulenza agli investimenti o una raccomandazione individuale né un'offerta, un invito o una raccomandazione all'acquisto o all'alienazione di strumenti finanziari. In particolare le informazioni non rappresentate né un prospetto né un foglio informativo di base ai sensi degli art. 35 segg. o art. 58 segg. LSerFi. Le sole condizioni complete facenti fede e le esaurienti avvertenze sui rischi degli strumenti finanziari citati sono contenute nei rispettivi documenti di vendita giuridicamente vincolanti (es. prospetto [base], contratto del fondo e foglio informativo di base [FIB]/Key Information Document [KID], rapporti annuali e semestrali). Questi documenti possono essere ottenuti gratuitamente da Raiffeisen Svizzera società cooperativa, Raiffeisenplatz, 9001 San Gallo o all'indirizzo raiffeisen.ch. Gli strumenti finanziari andrebbero acquistati solo a seguito di una consulenza personale e dell'analisi dei documenti di vendita giuridicamente vincolanti e dell'opuscolo «Rischi nel commercio di strumenti finanziari» dell'Associazione Svizzera dei Banchieri (ASB). Le decisioni prese in base in questi contenuti sono a rischio esclusivo del destinatario. A causa delle restrizioni legali in alcuni Paesi, queste informazioni non sono rivolte a persone la cui nazionalità, sede o domicilio si trovi in un paese in cui l'autorizzazione degli strumenti finanziari o dei servizi finanziari descritti in questo contenuto è soggetta a limitazioni. Per quanto riguarda i dati di performance indicati si tratta di dati storici, da cui non si può ricavare l'andamento attuale o futuro.

Questo contenuto contiene affermazioni previsionali che si basano su stime, ipotesi e aspettative formulate da Raiffeisen Svizzera al momento della redazione. In seguito al subentrare di rischi, incertezze e altri fattori, i risultati futuri potrebbero discostarsi dalle dichiarazioni previsionali. Di conseguenza tali dichiarazioni non costituiscono una garanzia di risultati e andamenti futuri. Tra i rischi e le incertezze si annoverano anche quelli descritti nel rispettivo rapporto di gestione del Gruppo Raiffeisen.

Raiffeisen Svizzera e le Banche Raiffeisen adottano ogni misura ragionevole per garantire l'affidabilità dei dati presentati. Declinano però qualsiasi responsabilità in merito all'attualità, esattezza e completezza delle informazioni pubblicate in questo contenuto e non rispondono di eventuali perdite o danni (diretti, indiretti e conseguenti) che dovessero derivare dalla diffusione e dall'utilizzo di questo contenuto. In particolare non rispondono di eventuali perdite derivanti dai rischi intrinseci ai mercati finanziari. Le opinioni espresse in questo contenuto sono quelle di Raiffeisen Svizzera al momento della stesura e possono cambiare in qualsiasi momento e senza ulteriore comunicazione. Raiffeisen Svizzera non è tenuta ad aggiornare questo contenuto. Si declina qualsiasi responsabilità in relazione a eventuali conseguenze fiscali che dovessero verificarsi. Senza l'approvazione scritta di Raiffeisen Svizzera questo contenuto non può essere riprodotto né trasmesso ad altri né in tutto né in parte.