Comment trouver la stratégie de placement qui me convient?

Chaque investisseur a des souhaits, des préférences et des possibilités différents. C’est pourquoi la stratégie de placement optimale est adaptée à tout un chacun. Trois aspects sont mis en avant: l’objectif de placement, l’horizon de placement et le profil d’investisseur.

Objectif de placement

Les investisseurs peuvent viser différents objectifs financiers. Ceux-ci peuvent être classés en trois catégories:

- Constitution du patrimoine pour un projet concret: lever des fonds nécessaires pour un achat important – comme une voiture, un appartement ou une maison – ou pour la création de sa propre entreprise.

- Prévoyance et retraite: prendre une retraite anticipée, consolider son niveau de vie habituel après le départ à la retraite ou se prémunir contre les risques.

- Allocation d’actifs: optimiser de manière ciblée le rendement de son patrimoine, en fonction de ses besoins personnels et financier.

Horizon de placement

L’horizon de placement est étroitement lié à l’objectif de placement. Il s’agit de savoir combien de temps les investisseurs peuvent renoncer à leur argent et le laisser investi. Pour les projets concrets, l’horizon de placement est généralement un peu plus court. L’achat d’une voiture ou d’une maison est bien souvent un projet d’avenir, qui nécessite quelques années d’épargne. En revanche, pour la constitution d’un patrimoine en vue de la retraite, l’horizon de placement est souvent plus long et peut même s’étendre sur plusieurs décennies.

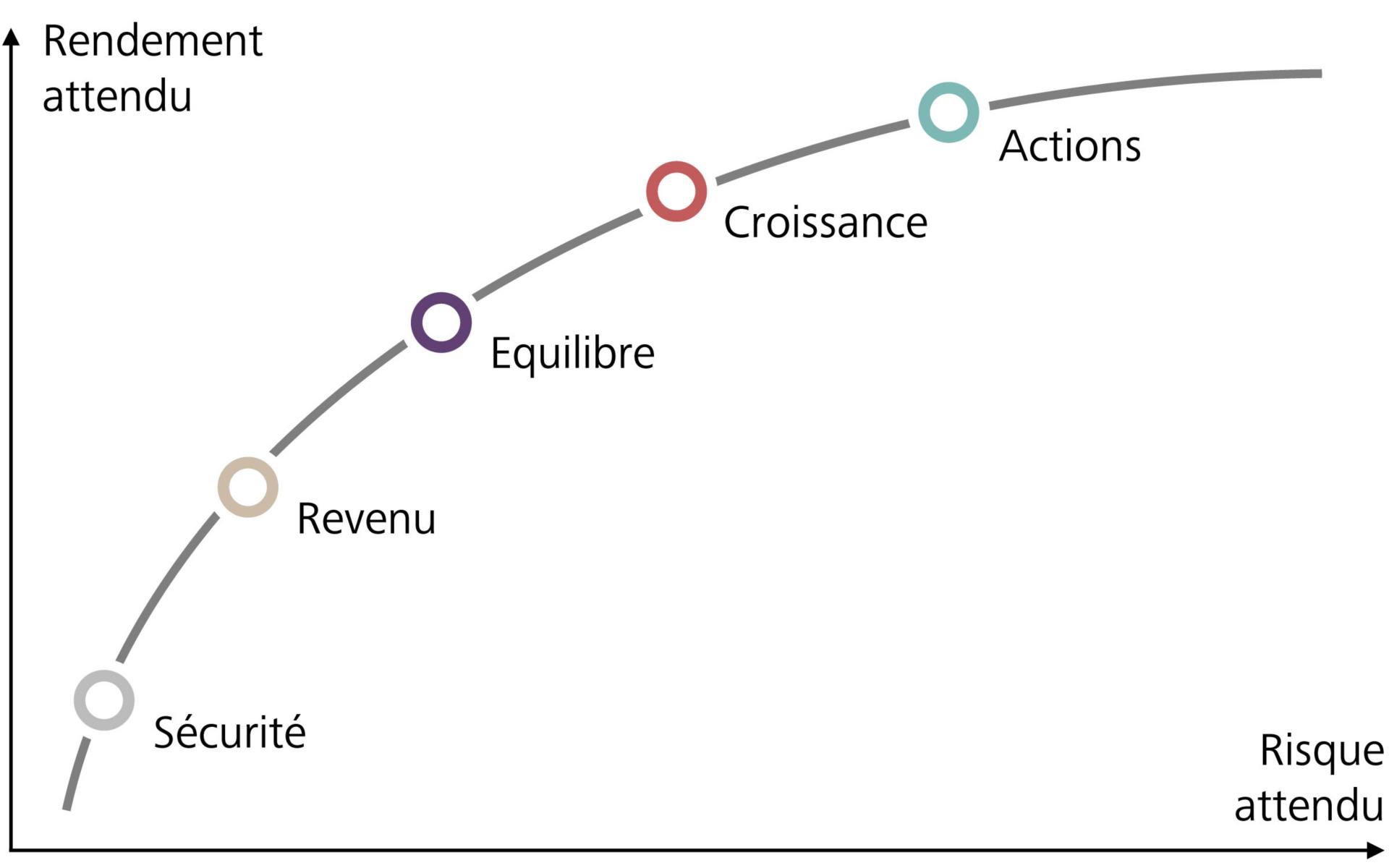

Quel est l’impact de l’horizon de placement sur le choix de la stratégie de placement? Le principe est le suivant: plus l’horizon de placement est long, plus les investisseurs peuvent en principe prendre de risques et donc choisir une stratégie comportant une part d’actions élevée. En effet, au fil du temps, il y a de grandes chances pour que les cours boursiers se redressent, même après des crises violentes. Des données historiques datant d’un peu moins d’un siècle le prouvent: ceux qui ont laissé leur argent investi dans des actions suisses pendant au moins 14 ans par le passé ont pu surmonter sans aucune perte des événements extrêmes comme l’éclatement de la bulle dotcom ou la crise financière mondiale de 2008.

Profil d’investisseur

Le profil d’investisseur a deux composantes: la capacité de risque et la disposition à prendre des risques.

La capacité de risque repose sur des critères objectifs, appelés «hard facts». Elle dépend des risques financiers que les investisseurs peuvent assumer en fonction de leur situation de vie, de revenu et de fortune. Les personnes aisées, qui ont peu d’obligations familiales et font preuve d’une capacité d’épargne élevé sont considérées comme particulièrement aptes à prendre des risques et elles sont donc, en principe, à même de miser sur des stratégies d’investissement plus risquées. En effet, même de fortes chutes de cours ne mettraient pas en péril leur stabilité financière. En revanche, les personnes dont les finances sont limitées devraient opter pour une stratégie à faible risque.

S’agissant de la disposition à prendre des risques, ce sont les «soft facts» qui sont en l’occurrence déterminants. Elle est définie par l’attitude personnelle des investisseurs face au risque: les personnes qui ont rapidement l’estomac noué lorsque les cours de la bourse baissent ne seront probablement pas heureuses sur le long terme en adoptant une stratégie agressive. En revanche, celles qui savent garder leur sang froid, même en cas de crise majeure, se priveraient de précieuses opportunités de rendement en adoptant une stratégie trop conservatrice.