Con i nostri crediti del mercato monetario, ad esempio il Credito SARON Flex, beneficiate di un finanziamento flessibile e trasparente. Inoltre, grazie all'orientamento al tasso di riferimento, nel caso di un contesto di tassi in calo usufruite di interessanti spese per interessi. Scoprite di più sui vantaggi e sul calcolo dei crediti del mercato monetario.

Quali vantaggi offrono i crediti del mercato monetario?

- Flessibilità

I crediti del mercato monetario offrono una flessibilità molto elevata in termini di valuta, importo e durata. In tal modo, i crediti possono essere strutturati in modo individuale. - Tasso d'interesse

Le spese per interessi si basano su tassi d'interesse di riferimento calcolati giornalmente a partire da transazioni effettive sui mercati monetari. In presenza di tassi in calo, le imprese beneficiano quindi di interessi bassi. - Trasparenza

Grazie all'orientamento al tasso di riferimento, i crediti del mercato monetario offrono un'elevata trasparenza. Inoltre, sono non manipolabili, dato che si basano su transazioni di mercato e in tempi di elevata incertezza sui mercati sono più resistenti.

In quali valute vengono offerti i crediti del mercato monetario?

Il calcolo degli interessi dei crediti del mercato monetario si basa su tassi d'interesse di riferimento alternativi (cosidd. ARR, Alternative Reference Rates). Gli ARR sono stati sviluppati come successori del Libor. Raiffeisen offre crediti del mercato monetario nelle seguenti valute:

Per crediti del mercato monetario in franchi svizzeri, Raiffeisen offre il Credito SARON Flex.

Come vengono calcolati i crediti del mercato monetario?

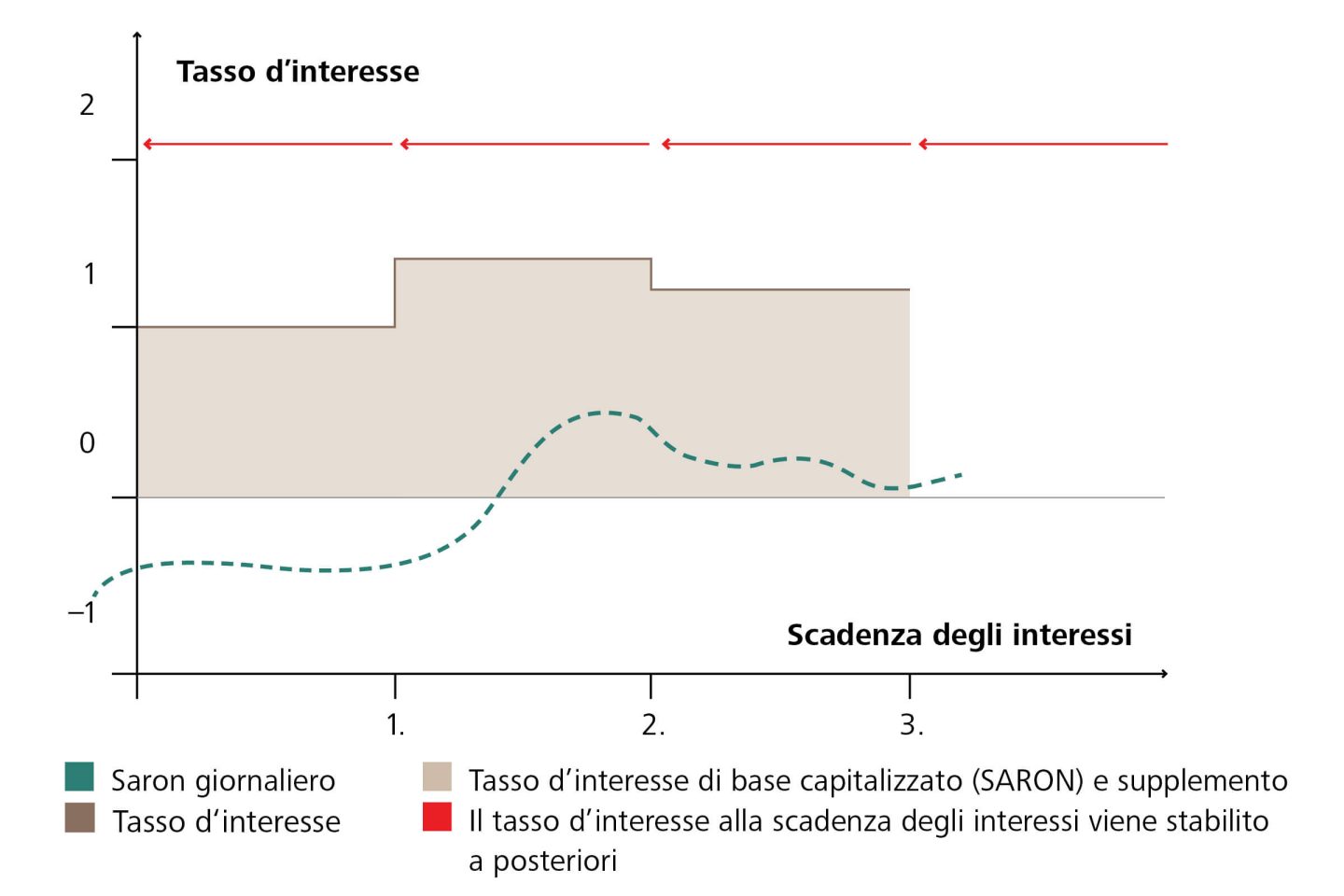

I tassi d'interesse di riferimento sono tassi giornalieri del mercato monetario («tassi d'interesse overnight»). Gli interessi sono dovuti giornalmente. Affinché il cliente non debba pagare interessi giornalmente, vengono definiti periodi di conteggio degli stessi (scadenze degli interessi). Al momento della stipula il tasso d'interesse per il periodo d'interesse successivo non è ancora noto, ma risulta dalla media del tasso d'interesse di riferimento capitalizzato giornalmente nel corso della durata del periodo d'interesse. Gli interessi da corrispondere alla relativa scadenza sono quindi noti solo al termine del periodo d'interesse.

Come funziona il credito del mercato monetario in franchi svizzeri?

Il credito del mercato monetario in franchi svizzeri (cioè il Credito SARON Flex) si basa sull'interesse di riferimento SARON. Il tasso d'interesse è composto da un tasso d'interesse base capitalizzato SARON e da un supplemento individuale. Il supplemento rimane invariato per la durata del crediti del mercato monetario (il Credito SARON Flex). Dal momento che il SARON è un tasso monetario giornaliero, l'effettivo tasso d'interesse da versare può essere calcolato e reso noto solo al raggiungimento della scadenza degli interessi. I tassi giornalieri SARON sono consultabili pubblicamente sul sito web di SIX.

Possibile andamento dei tassi di un credito del mercato monetario sull'esempio del SARON

Calcolatore SARON

Con il calcolatore SARON potete calcolare il SARON capitalizzato per un periodo di tempo nel passato.

Il tasso d'interesse calcolato è puramente indicativo. Si basa su dati storici e non costituisce una base per l'andamento futuro dei tassi.

Quali disposizioni contrattuali vi sono?

Durante la durata concordata, non sussiste in linea di massima alcuna possibilità di risoluzione. Siete tuttavia liberi, una tantum, di passare a un'altra soluzione di finanziamento offerta dalla Banca. In caso di cambio è necessario rispettare almeno la durata residua del credito del mercato monetario originario e l'importo, compresi gli ammortamenti concordati.

In caso di risoluzione anticipata, riorganizzazione oppure mancato rispetto del termine di disdetta, dovrete corrispondere un indennizzo alla Banca. Questo corrisponde al supplemento al tasso d'interesse base convenuto, moltiplicato per l'importo rimborsato in anticipo, per la durata residua.

A cosa dovete prestare attenzione con un credito del mercato monetario?

Quale finanziamento è adatto alle vostre esigenze?

Esigenza | Credito in conto corrente | Credito del mercato monetario |

Compensazione di oscillazioni della liquidità |

| |

Riserva di liquidità |

| |

Prefinanziamento attivo circolante/ |

Ulteriori informazioni sul tema Crediti del mercato monetario

Crediti del mercato monetario – Scheda del prodotto (PDF, 148KB)