L'oro brilla nei periodi di incertezza

L'oro è considerato un bene rifugio per gli investitori. Risulta allettante ogni volta che incombe la minaccia di perdite di corso, inflazione o recessione economica. Ma perché questo metallo prezioso è considerato così resistente alle crisi e così stabile nel valore? E qual è la sua funzione all'interno di un portafoglio?

11.06.2025

L'oro come classica valuta in tempi di crisi

Le incertezze sui mercati finanziari hanno dimostrato per l'ennesima volta che l'oro è un investimento sicuro anche in tempi turbolenti. L'elevata domanda di investimenti sicuri fa così lievitare il prezzo del metallo prezioso.

Vi è un motivo essenziale per cui l'oro funge da classica valuta adatta ai tempi di crisi: la stabilità del suo valore. Il metallo prezioso è una risorsa limitata, a differenza del denaro, la cui quantità può essere teoricamente ampliata all'infinito da parte delle banche nazionali, con conseguente riduzione del valore delle rispettive valute. L'espansione dell'offerta di oro è invece relativamente costante: tra l'1 e il 2% all'anno, a seconda di quanto ne viene estratto dalle miniere.

L'oro è quindi considerato anche una protezione contro l'inflazione. Dal 2000 il prezzo dell'oro è cresciuto da 300 a circa 3'300 dollari per oncia. Ciò corrisponde a un incremento medio annuo del prezzo di ca. il 10%. Nello stesso periodo, i prezzi al consumo svizzeri hanno registrato un rincaro medio annuo solo dello 0.6%. Il prezzo dell'oro quindi non solo è stato al passo dell'inflazione, ma l'ha persino notevolmente superata.

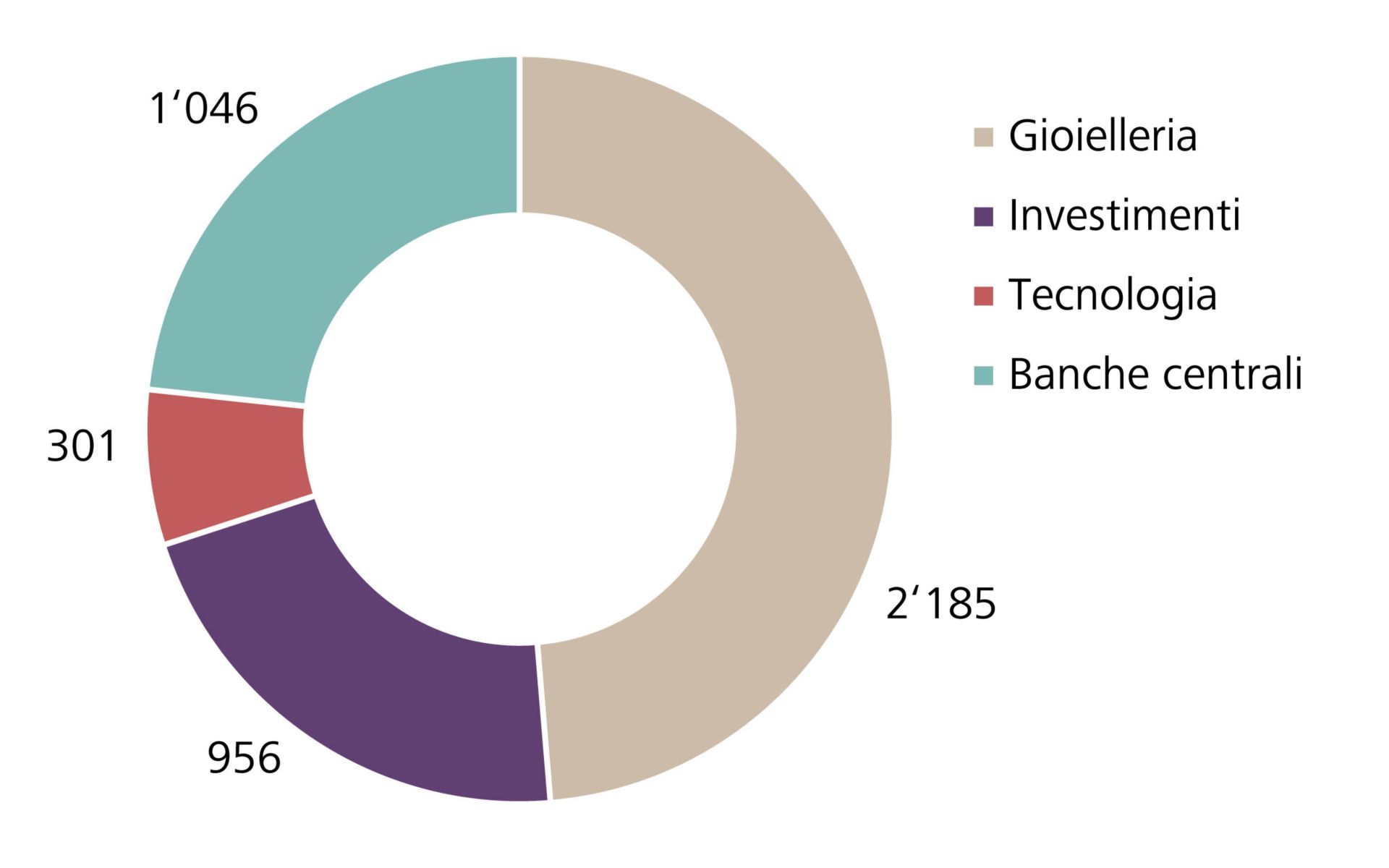

Domanda mondiale di oro in tonnellate, 2023

Fonti: Statista, Centro Investimenti & Previdenza di Raiffeisen Svizzera

Nel 2023, la domanda globale di oro ammontava a 4'488 tonnellate. Una buona metà dell'oro è detenuta dagli investitori sotto forma di monete fisiche, lingotti o fondi d'oro. L'industria dell'orologeria e della gioielleria è un altro grande consumatore di oro, che è particolarmente forte in India, nel Medio Oriente e in Cina. La restante domanda di oro proviene da banche centrali e dall'industria tecnologica.

Stabilità sul lungo termine ma oscillazioni sul breve termine

La stabilità dell'oro sul lungo termine non deve però indurre a pensare che il suo prezzo non sia soggetto a delle fluttuazioni. Lo si è visto, ad esempio, durante la crisi finanziaria del 2008, ma anche nelle prime settimane della pandemia da coronavirus: spaventati dalle improvvise correzioni dei corsi sul mercato azionario, gli investitori hanno venduto parte delle loro riserve auree per compensare le perdite. Ciò ha fatto precipitare, sul breve termine, il prezzo dell'oro.

Sul medio termine il prezzo dell'oro si muove a fasi: ad esempio, dopo lo scoppio della bolla delle dotcom a fine millennio si è osservata una forte crescita, così come anche dopo la crisi finanziaria ed economica internazionale del 2008/2009, allorché il prezzo dell'oro ha raggiunto il suo massimo storico di oltre 1'900 dollari per oncia troy; successivamente si è stabilizzato a un livello un po' più basso e gli anni seguenti ha ripreso a salire.

In periodi di crisi il prezzo dell'oro aumenta

Lo schema che si delinea è il seguente: a seguito delle crisi l'oro aumenta. Lo conferma Matthias Geissbühler, Chief Investment Officer presso Raiffeisen Svizzera: «In effetti l'oro ha una correlazione negativa con altre classi d'investimento. È questo che lo rende tanto prezioso come elemento di un portafoglio diversificato». Concretamente ciò significa che l'oro aumenta in genere quando le azioni e altre classi d'investimento registrano perdite di valore. Si tratta quindi di una buona opportunità per gli investitori per proteggersi dalle perdite.

I bassi tassi d'interesse giocano a favore dell'oro

«Uno degli svantaggi dell'oro come classe d'investimento è che non produce rendimenti, ovvero interessi o dividendi», spiega Matthias Geissbühler. Tuttavia, in tempi di politica monetaria restrittiva, questo aspetto ha un'importanza secondaria. I tassi bassi danno ulteriore impulso agli investimenti in oro, mentre altri asset sicuri come i titoli di Stato diventano meno interessanti. In particolare, i tassi negativi hanno indotto gli investitori a preferire investimenti soggetti a maggiori rischi o a orientarsi verso l'oro: ciò può avvenire sotto forma di monete e lingotti fisici o sotto forma di cosiddetti ETF in oro.

Per quali investitori l'oro può essere interessante

In linea di massima, quale mezzo di diversificazione, l'oro è un'integrazione sensata in qualsiasi portafoglio. Tuttavia, gli investitori devono essere consapevoli che nel caso dell'oro il focus non è un'elevata performance. La funzione principale del metallo prezioso è offrire sicurezza all'investitore, sia come copertura dai rischi di inflazione sia come protezione contro le perdite di corsi azionari. L'oro è quindi particolarmente adatto agli investitori avversi al rischio. Come regola generale, vale quindi quanto segue: quanto maggiore è l'esigenza di sicurezza, tanto più elevata dovrebbe essere la quota di oro nel portafoglio. Gli esperti consigliano una quota tra il 5% e il 10%. In considerazione della sua elevata volatilità sul breve termine, l'oro è inoltre più adatto come investimento a lungo termine.

In concreto, questi sono i motivi a favore della presenza dell'oro nel portafoglio:

- L'oro è stabile sul lungo termine e mantiene il proprio valore.

- In periodi di crisi, il prezzo dell'oro spesso sale.

- Il possesso di oro fisico offre sicurezza.

- L'oro può tutelare gli investitori dai rischi di inflazione e dalle perdite di corso.

Gli investitori devono però tenere presenti anche le seguenti limitazioni:

- L'oro non genera interessi, né dividendi.

- Il prezzo dell'oro può essere soggetto a un'elevata volatilità.

- Gli investitori sono soggetti a un rischio di cambio, dal momento che l'oro viene negoziato in dollari statunitensi.

Note legali