Mémento

Quelle variante vous correspond le mieux?

Rente ou capital? Notre mémento vous présente les principales différences et vous aide à prendre une décision.

Avant la retraite, vous devez prendre une décisions importante: sous quelle forme percevoir vos avoirs de caisse de pension? Comme le montre notre dernière édition du Guide de la prévoyance, ce choix est décisif, car il déterminera votre situation financière pendant toute la retraite.

15.05.2025

Dans cette vidéo, notre expert en prévoyance Tashi Gumbatshang explique pourquoi le choix entre rente et capital est si important, sur quoi vous pouvez vous fonder, et ce qu’il recommande.

À la retraite, la grande question se pose: percevoir ses avoirs de caisse de pension sous forme de rente, de capital ou d’une combinaison des deux? Il n’existe pas de solution unique.

La rente mensuelle à vie garantit une grande sécurité, tout en supprimant la flexibilité financière offerte par le retrait en capital. Toutefois, ce dernier implique également une grande responsabilité: l’argent doit être géré avec soin et investi de manière à suffire jusqu’en fin de vie.

La décision doit non seulement être adaptée à votre situation financière, mais aussi tenir compte de vos conditions de vie, de votre disposition à prendre des risques, de vos objectifs personnels et des considérations fiscales. N’oubliez pas non plus les conséquences financières pour vos survivants. À la fin, une seule chose compte: le choix doit correspondre à votre situation de vie. Dans notre mémento, nous vous présentons les principales différences entre rente et capital.

Mémento

Quelle variante vous correspond le mieux?

Rente ou capital? Notre mémento vous présente les principales différences et vous aide à prendre une décision.

De plus en plus de personnes perçoivent tout ou une grande partie de leurs avoirs de caisse de pension sous forme de capital. D’ailleurs, de nos jours, un retrait en capital est généralement plus avantageux fiscalement que la rente.

Le contexte actuel pourrait néanmoins changer: le Conseil fédéral souhaite limiter les avantages fiscaux liés au retrait des avoirs de prévoyance. À l’heure actuelle, il n’est toutefois pas certain que les modifications prévues entreront effectivement en vigueur.

Cela étant, de nombreuses personnes ignorent qu’il ne faut pas laisser le patrimoine stagner sur un compte courant, où il ne cessera de perdre de la valeur et donc du pouvoir d’achat en raison de l’inflation.

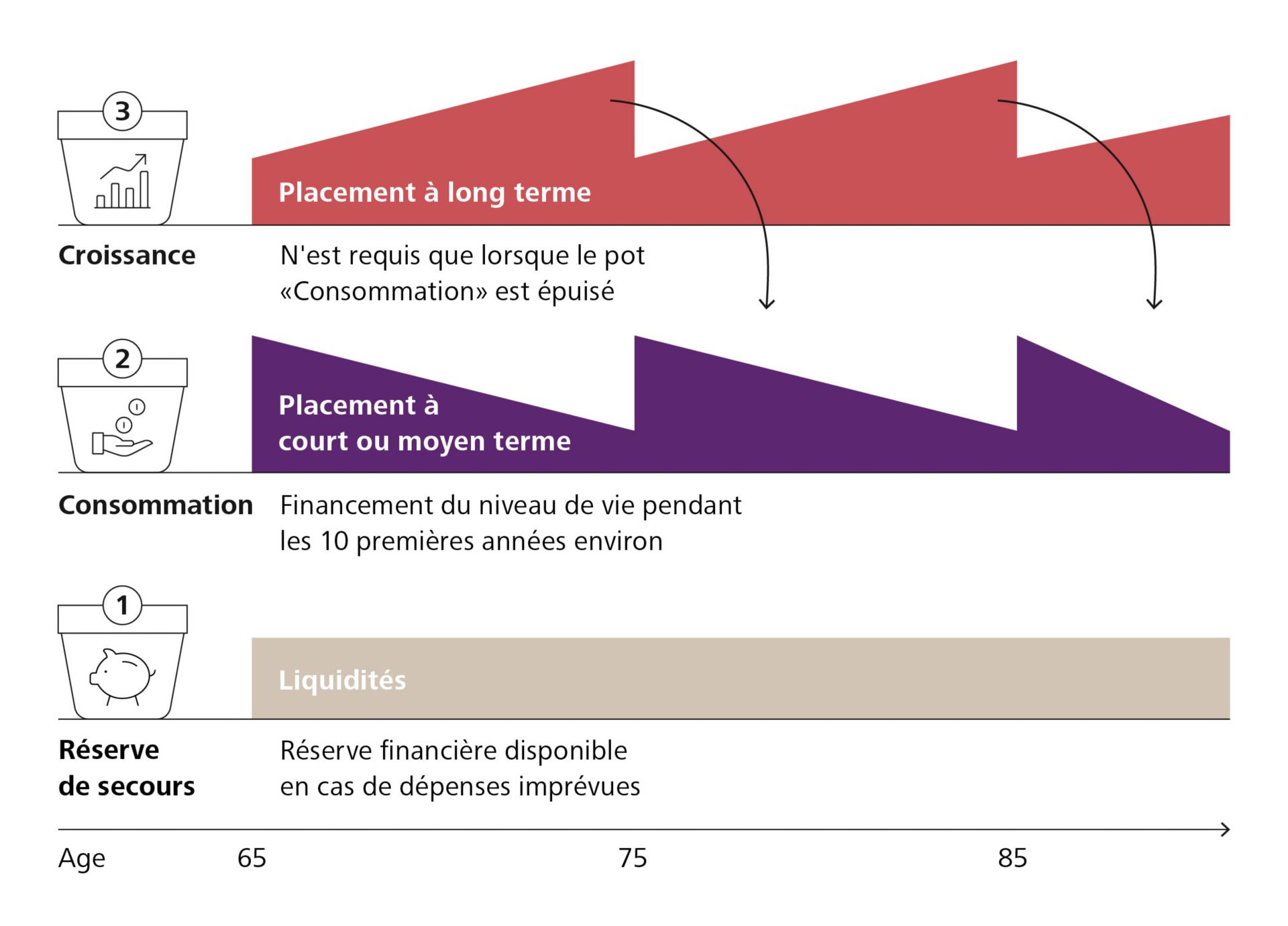

Autrement dit: si vous retirez le capital, une planification patrimoniale minutieuse est cruciale. En effet, vous assumez vous-même à la fois le risque de longévité et le risque de placement. La stratégie des trois pots, qui consiste à répartir la fortune totale entre trois pots intitulés «Réserve d’urgence», «Consommation» et «Croissance», a fait ses preuves.

Planification du patrimoine avec la stratégie des trois pots

Source: Centre de compétences en gestion patrimoniale et en prévoyance de Raiffeisen Suisse

«Il n’existe pas de règle générale pour arrêter ce choix unique entre la rente, le capital ou une combinaison des deux. Il est donc d’autant plus important de réfléchir suffisamment tôt à ses propres souhaits et besoins.»

Tashi Gumbatshang

Responsable du Centre de compétences en gestion patrimoniale et en prévoyance Raiffeisen Suisse

S’en tenir au versement d’une rente ou au retrait d’un capital n’est pas toujours la bonne solution. Selon la loi, toute personne assurée peut se faire verser au moins un quart de l’avoir de vieillesse LPP obligatoire disponible lors de son départ à la retraite. Vous pouvez donc opter pour la forme mixte: seule une partie des avoirs de caisse de pension est perçue sous forme de rente fixe garantie à vie, le reste en capital.

Une bonne solution peut consister à percevoir de la caisse de pension une rente suffisant à couvrir vos besoins de base avec l’AVS et les autres sources de revenus éventuelles (intérêts, dividendes, revenus locatifs, etc.). Si vous disposez d’avoirs de prévoyance supérieurs à vos besoins de base, vous pouvez les retirer sous forme de capital pour les utiliser en toute flexibilité. Ainsi, pendant les premières années de retraite, d’ordinaire encore très actives, vous avez plus d’argent à disposition pour vos voyages et vos loisirs.

Conseil

Au plus tard quatre ans avant la date prévue de votre départ à la retraite, renseignez-vous sur les possibilités qu’offre votre caisse de pension et la date limite pour annoncer un retrait en capital. Vous trouverez les autres prescriptions et délais à respecter dans le Guide de la prévoyance.

Bon à savoir aussi: certaines caisses de pension proposent des modèles de rente plus flexibles tenant mieux compte des besoins et des souhaits personnels. La vôtre en fait peut-être partie!

Résumé

L’une des décisions financières les plus importantes d’une vie

La question cruciale avant la retraite: percevoir ses avoirs de caisse de pension sous forme de rente, de capital ou d’une combinaison des deux? Cette décision, qui ne peut être prise qu’une fois, est irrévocable: ses conséquences financières vous accompagnent tout le reste de votre vie.

Les 5 principaux conseils