L’or brille encore plus en temps de crise

L’or est une valeur sûre appréciée des investisseuses et des investisseurs. Il est d’autant plus séduisant en cas de menace de pertes de cours, d’inflation ou de récession économique. Mais pourquoi ce métal précieux est-il réputé pour résister aux crises et conserver sa valeur? Et quel est son but dans un portefeuille?

11.06.2025

L’or sert de devise de crise classique

Les incertitudes sur les marchés financiers ne cessent de le montrer: l’or est un placement sûr même durant les périodes mouvementées. La demande élevée fait grimper le prix de ce métal précieux.

Si l’or sert de devise de crise classique, c’est pour une bonne raison: on considère qu’il conserve toujours sa valeur. Le métal précieux est disponible en quantité limitée – contrairement à l’argent. En théorie, les banques centrales peuvent augmenter la quantité d’argent en circulation à l’infini, ce qui réduit la valeur des devises correspondantes. L’augmentation de l’offre d’or, en revanche, reste relativement constante: elle est comprise entre 1 et 2% par an – soit ce que l’on parvient à extraire des mines.

Ainsi, l’or sert également de protection contre l’inflation. Depuis 2000, le prix de l’or est passé de moins de 300 USD à environ 3’300 USD par once. Cela correspond à une augmentation annuelle moyenne du prix d’environ 10%. Sur la même période, en Suisse, les prix à la consommation n’ont augmenté que de 0,6% par an en moyenne. Ainsi, le prix de l’or a non seulement suivi le taux d’inflation, mais l’a même nettement dépassé.

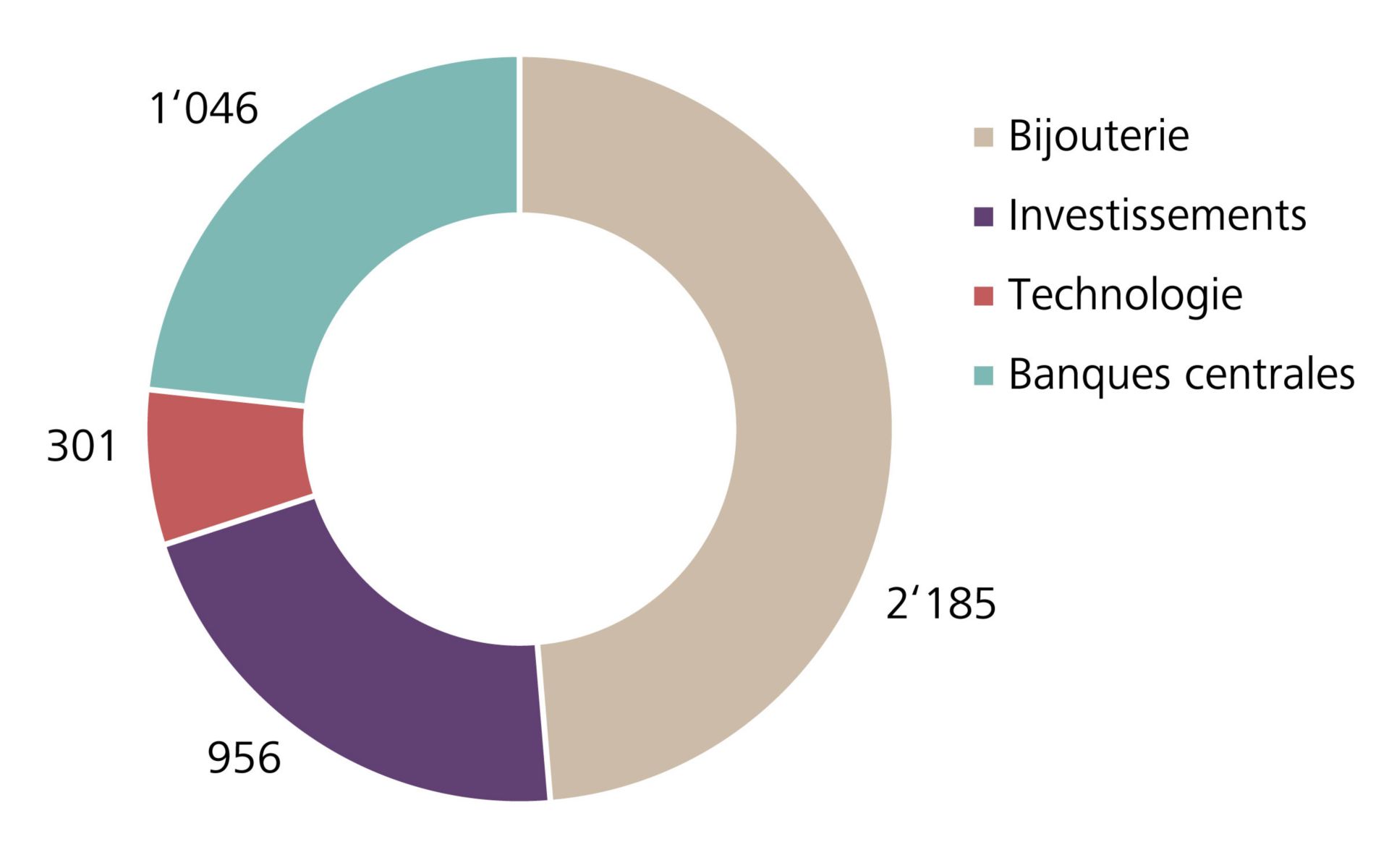

Demande d’or mondiale en 2023 (en tonnes)

Sources: Statista, Centre d’investissement et de prévoyance Raiffeisen Suisse

En 2023, la demande mondiale d’or s’élevait à 4’488 tonnes. Un bon quart de l’or est détenue par les investisseuses et les investisseurs sous la forme de pièces, de lingots ou de fonds en or. La majorité de la demande provient de l’industrie de l’horlogerie et de la bijouterie, notamment d’Inde, de Chine et du Proche-Orient. Le reste de la demande en or provient des banques centrales ainsi que de l’industrie technologique.

Stabilité à long terme, mais fluctuations à court terme

Il ne faut pourtant pas croire que le prix de l’or échappe à toute fluctuation en raison de sa stabilité. C’est ce qui s’est passé pendant la crise financière de 2008 par exemple, mais aussi durant les premières semaines de la pandémie du coronavirus: inquiets des corrections soudaines des cours sur le marché des actions, les investisseuses et les investisseurs ont vendu une partie de leurs réserves d’or pour compenser les pertes. Cette réaction a fait plonger le prix de l’or à court terme.

A moyen terme, le prix de l’or évolue par phases: ainsi, on a pu observer une hausse massive après l’explosion de la bulle Internet au tournant du millénaire, par exemple, mais aussi plus tard lors de la crise financière et économique mondiale de 2008/2009. A l’époque, le prix de l’or a atteint son plus haut seuil historique, se hissant à 1’900 USD l’once troy. Il s’est ensuite stabilisé à un niveau quelque peu inférieur puis a recommencé à augmenter au cours des années suivantes.

L’or prend de la valeur en temps de crise

Voici le modèle qui se dessine en la matière: le prix de l’or augmente suite aux crises. Matthias Geissbühler, Chief Investment Officer chez Raiffeisen Suisse, confirme ce point de vue: «Concrètement, voici comment se présentent les choses: l’or affiche une corrélation négative avec les autres catégories de placement. C’est ce qui le rend si précieux au sein d’un portefeuille diversifié.» Concrètement, cela signifie que généralement, l’or peut augmenter lorsque les actions et les autres catégories de placement perdent en valeur. Il s’agit donc d’une bonne opportunité pour les investisseuses et les investisseurs pour se couvrir contre les pertes.

Les taux d’intérêts bas font le jeu de l’or

«L’un des inconvénients de l’or en tant que catégorie de placement est qu’il ne génère aucun revenu: ni intérêt ni dividende», explique Matthias Geissbühler. Dans les périodes de politique monétaire restrictive, cela ne joue toutefois qu’un rôle mineur. Les taux bas donnent en fait un élan supplémentaire aux placements dans l’or, tandis que les obligations d’Etat par exemple, considérées elles aussi comme des valeurs sûres, sont devenues peu attractives. Les taux d’intérêt négatifs notamment contraignent les investisseuses et les investisseurs à effectuer des investissements plus risqués ou à se tourner vers l’or. Il peut s’agir de pièces et de lingots physiques, ou de titres appelés ETF or.

Pour quels types d’investisseuses ou d’investisseurs l’or peut-il être intéressant?

En principe, l’or constitue un complément intéressant dans chaque portefeuille à des fins de diversification. Toutefois, les investisseuses et les investisseurs doivent bien avoir à l’esprit qu’il ne s’agit pas du placement le plus performant. Le métal précieux a plutôt pour but d’apporter de la sécurité à l’investisseuse ou à l’investisseur: en tant que protection contre les risques d’inflation ou en tant que couverture contre les pertes de cours des actions. Par conséquent, l’or est idéal pour les investisseuses et les investisseurs peu enclins au risque. La règle de base est la suivante: plus le besoin de sécurité augmente, plus il est recommandé d’avoir une part d’or élevée dans son portefeuille, mais pour garantir la diversification. Nos expertes et nos experts préconisent de détenir une part comprise entre 5 et 10%. Au regard de la volatilité élevée à court terme, l’or doit être utilisé en tant que placement à long terme.

Concrètement, les raisons suivantes incitent à détenir de l’or dans son portefeuille:

- L’or reste stable et conserve sa valeur sur le long terme.

- Le prix de l’or augmente souvent en temps de crise.

- La possession d’or physique offre de la sécurité.

- L’or peut protéger les investisseuses et les investisseurs des risques d’inflation et de pertes de cours.

Les investisseuses et les investisseurs doivent toutefois garder les restrictions suivantes à l’esprit:

- L’or ne génère ni intérêts, ni dividendes.

- Le prix de l’or peut présenter une volatilité élevée.

- Les investisseuses et les investisseurs sont exposés à un risque de change puisque l’or se négocie en USD.

Mentions légales