Classe d‘actifs en vue: obligations

Les investisseurs veulent être dédommagés pour les risques qu’ils prennent. La prime exigée à ce titre varie en fonction de l’environnement de marché et de la situation financière du débiteur. En tant que tel, les Etats-Unis ont perdu la confiance.

30.01.2026

Les Etats-Unis vivent au-dessus de leurs moyens – Un déficit budgétaire devenu la norme

Plusieurs investisseurs, dont notamment un fonds de retraite suédois et un fonds de retraite danois, ont annoncé leur intention de ne plus investir aux États-Unis et ont déjà commencé à mettre cette décision en œuvre. Cette baisse de confiance se reflète dans la hausse de la prime de risque exigée par les investisseuses et investisseurs auprès de l’Etat américain. Ainsi, les rendements des obligations d’Etat américaines d’une durée de dix ans ont temporairement atteint des niveaux aussi élevés en janvier que ceux de début septembre 2025.

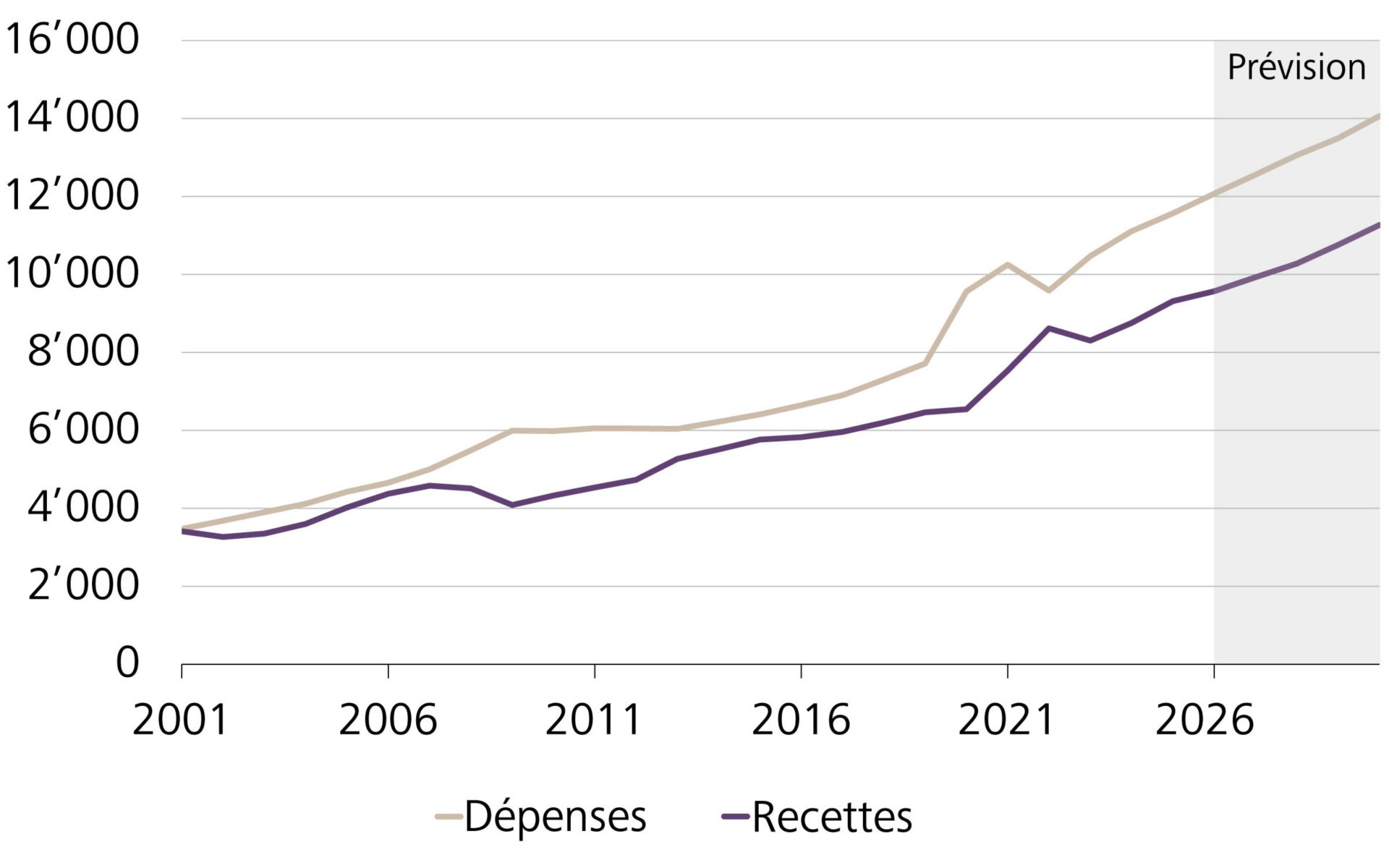

Ce n’est pas une coïncidence. Outre l’incertitude politique, ce sont surtout les défis financiers, comme l’endettement public croissant, qui soutiennent de telles décisions. La comparaison des dépenses et des recettes publiques démontre que les Etats-Unis d’Amérique vivent au-dessus de leurs moyens. Depuis des années, le pays dépense plus d’argent qu’il n’en reçoit. Il en résulte un endettement sans cesse croissant. A cela s’ajoute le ralentissement actuel de la dynamique conjoncturelle.

Dépenses et recettes de l’Etat américain, en mia USD

Sources: Statista, CIO Office Raiffeisen Suisse

La charge des taux d’intérêt aux Etats-Unis devient de plus en plus problématique

D’un point de vue politique, l’enquête pénale à l’encontre du président de la Réserve fédérale américaine (Fed), la question de la légalité des droits de douane imposés par le gouvernement américain, les aspirations persistantes à l’annexion du Groenland et l’intervention militaire contraire au droit international au Venezuela suscitent également des inquiétudes. Ces facteurs incitent à la prudence et pourraient entraîner une nouvelle hausse de la prime de risque, ce qui renchérirait les coûts de crédit aux Etats-Unis.

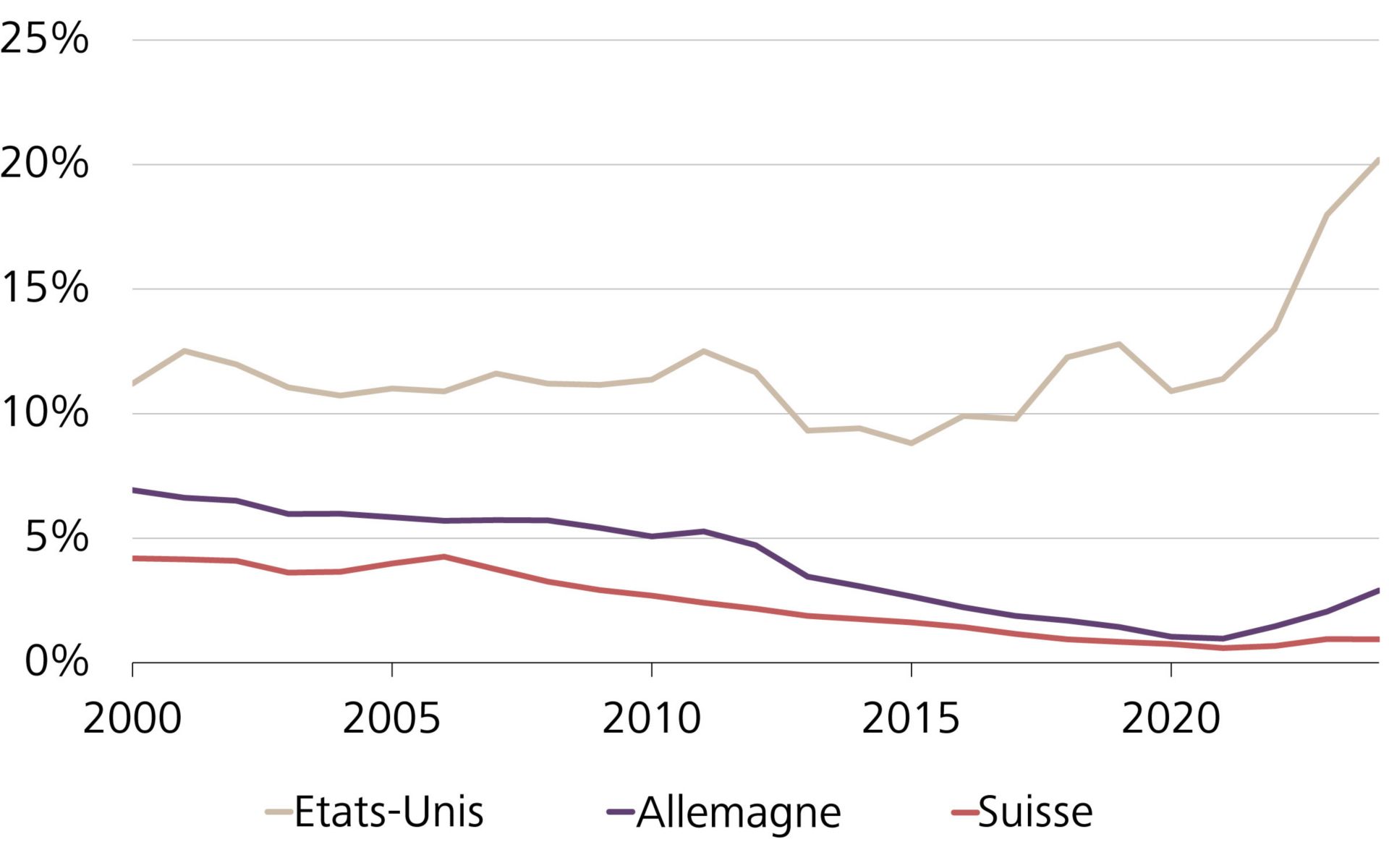

La situation risque donc de s’aggraver encore, puisque selon les estimations, près de 20% des recettes de l’Etat américain ont été consacrées au paiement des intérêts en 2025. En Allemagne, ce taux est d’environ 3%, en Suisse de 1%.

Part des charges d’intérêts dans les revenus

Sources: Banque mondiale, CIO Office Raiffeisen Suisse

Dans ce contexte, les faibles taux d’intérêt en Suisse s’avèrent moins significatifs. Ils constituent le prix de la sécurité que les investisseurs sont prêts à payer pour des finances publiques saines, une inflation faible et la sécurité politique.

Publication «Perspectives placements»

Mentions légales